วิเคราะห์หุ้นรายตัว : บล.เคจีไอฯ CCET แนวโน้มกำไรดีต่อเนื่อง และมี Upside

วันที่ส่ง: 24/08/2024 - ผู้เขียน: กรุงเทพธุรกิจ

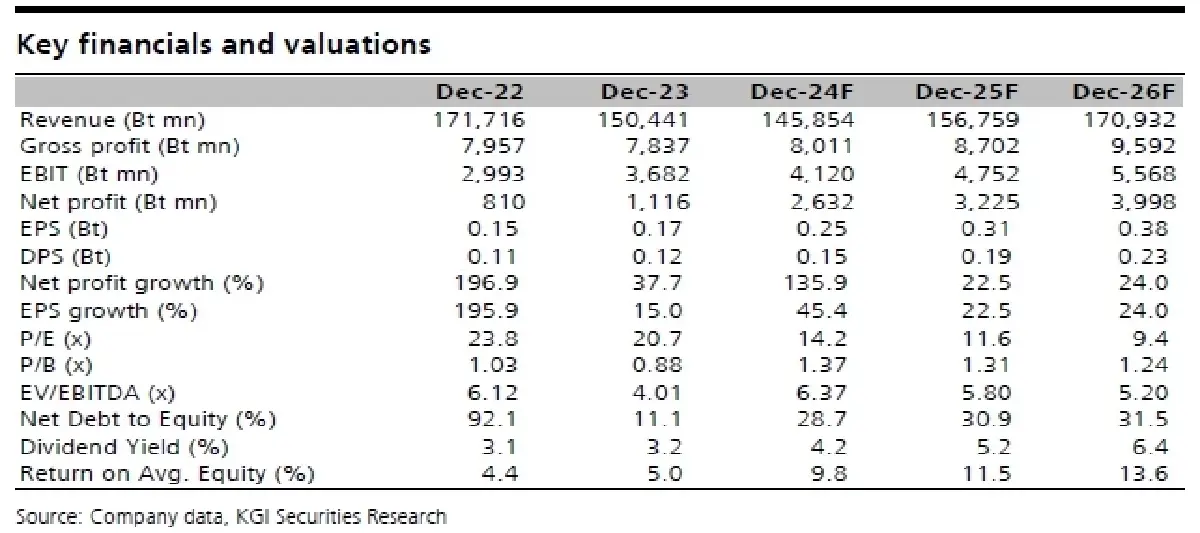

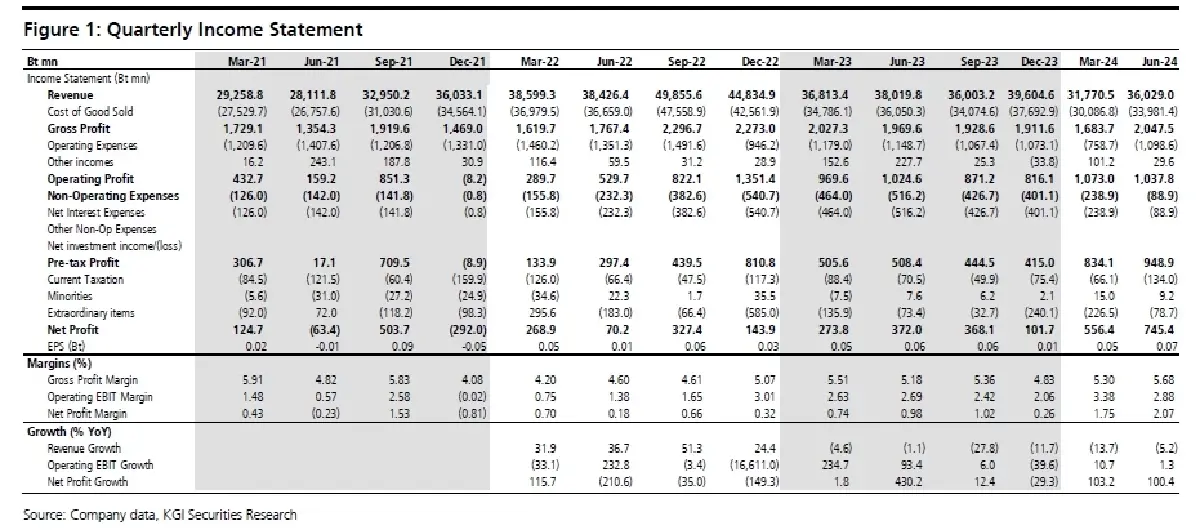

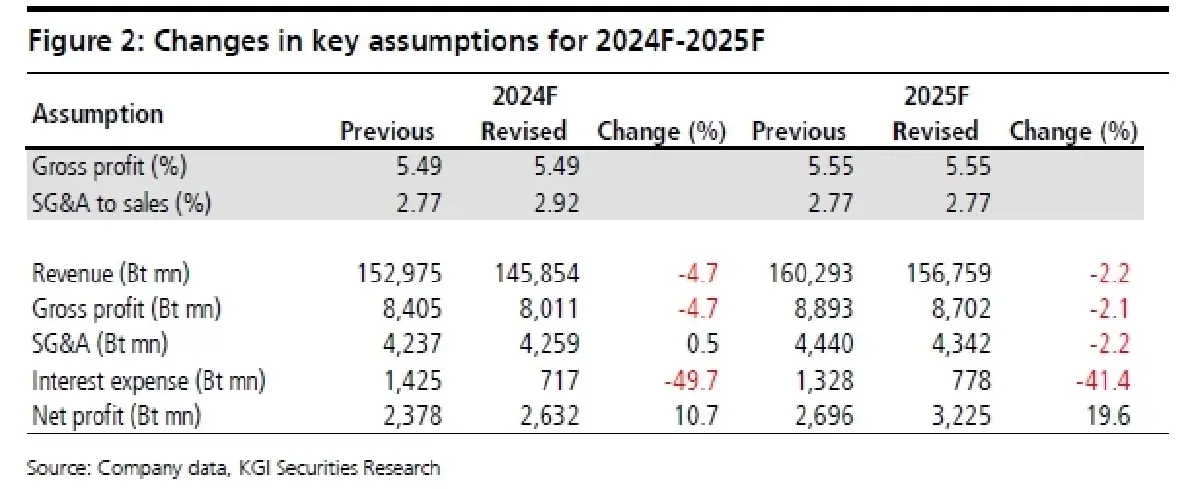

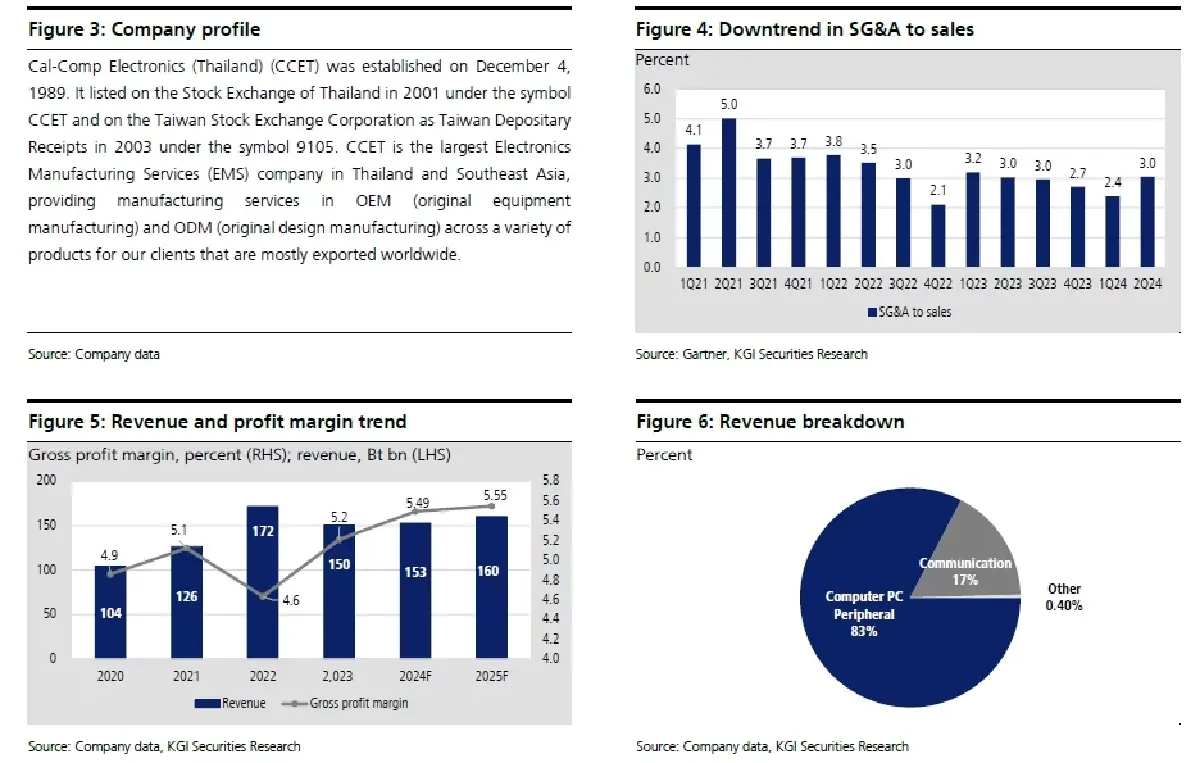

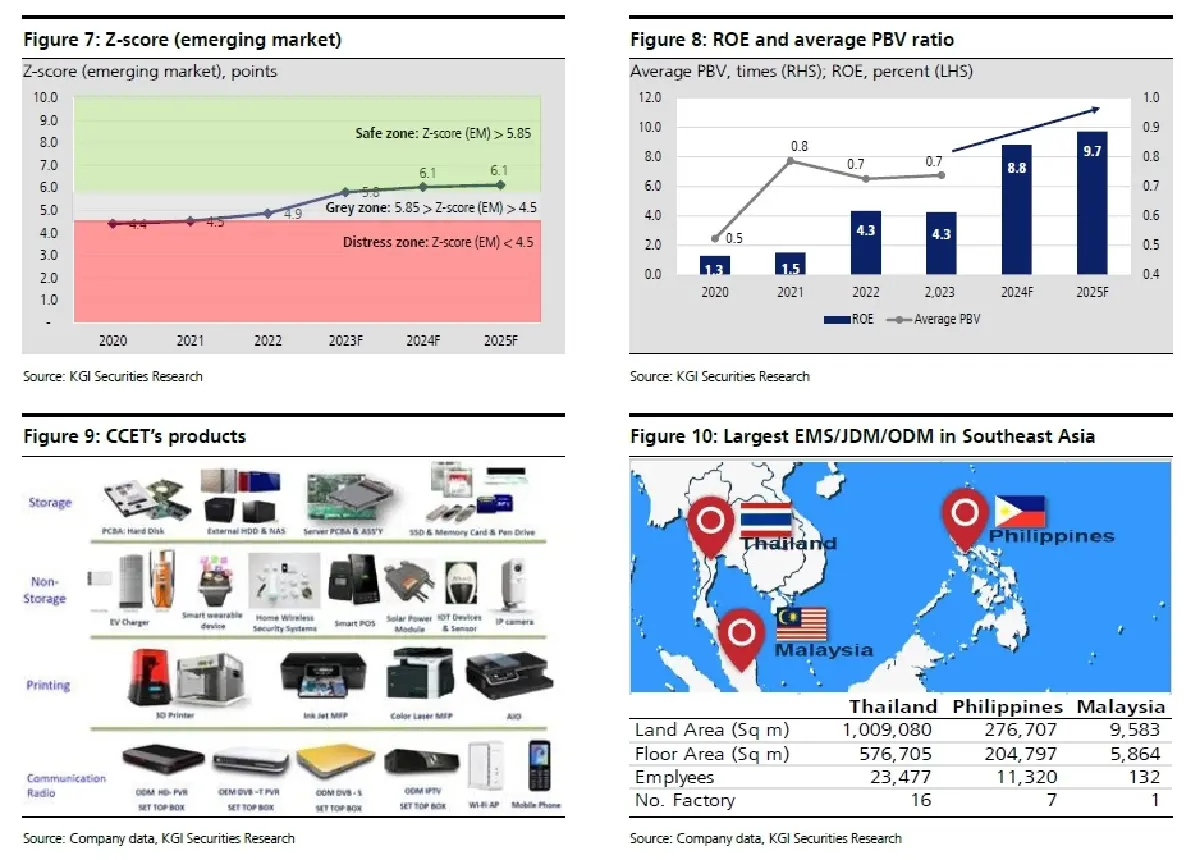

1) ลดประมาณการรายได้ปี 2567 – 68 ลง 5% และ 1.5% เหลือ 14.6 พันล้านบาท และ 15.8 พันล้านบาท ตามลำดับ เราคาดว่ารายได้จะฟื้นตัวต่อเนื่องใน 1H67 เนื่องจากการ Restock ทั่วโลกและการเพิ่มสัดส่วนการผลิตสินค้าใหม่ที่มีอัตรากำไรสูง อย่างไรก็ตาม ประมาณการก่อนหน้านี้ของเราประเมินโรงงานใหม่ในจังหวัดเพชรบุรีสูงเกินไป เนื่องจากโรงงานจะเริ่มการทดสอบการผลิตใน 4Q67 และเริ่มการผลิตเชิงพาณิชย์ในปี 2568 2) ค่าใช้จ่ายในการขายและบริหารใน 2Q67เ พิ่มขึ้นอย่างมีนัยสำคัญเป็น 1.1 พันล้านบาท (จาก 760 ล้านบาทใน 1Q67) หลังจากสัดส่วนค่าใช้จ่ายในการขายและบริหารต่อรายได้เพิ่มขึ้นเป็น 3.05% ใน 2Q67 จาก 2.4% ใน 1Q67 คาดว่าค่าใช้จ่ายในการขายและบริหารจะคงอยู่ที่ 1 พันล้านบาทต่อไตรมาสใน 2H67 และปี 2568 เนื่องจากมีค่าใช้จ่ายเพิ่มเติมในการวิจัยพัฒนาและการตลาดสำหรับผลิตภัณฑ์ใหม่ 3) ปรับลดดอกเบี้ยรับสุทธิ (ดอกเบี้ยรับ - ดอกเบี้ยจ่าย) เหลือ 89 ล้านบาท (จาก 234 ล้านบาทใน 1Q67) เนื่องจากการชำระคืนเงินกู้เร็วกว่าที่คาด โดยเงินกู้ระยะยาวลดลงจาก 11.3 พันล้านบาทใน 1Q67 เหลือ 8.5 พันล้านบาทใน 2Q67 อย่างไรก็ตาม เราตั้งสมมติฐานอย่างระมัดระวังว่าต้นทุนทางการเงินจะเพิ่มขึ้นเล็กน้อยใน 2H67 เป็นราว 150 ล้านบาทต่อไตรมาส จาก 89 ล้านบาทใน 2Q67 เนื่องจากคาดจะมีรายจ่ายลงทุนสำหรับโรงงานใหม่ 4) เรายังคงสมมติฐานอัตรากำไรขั้นต้นที่ 5.49% ในปี 1Q67 และ 5.55% ในปี 1Q68 โดยรวมแล้ว เราได้ปรับเพิ่มประมาณการกำไรสุทธิปี 2567 – 68 ขึ้น 11% และ 20% เป็น 2.6 พันล้านบาท และ 3.2 พันล้านบาท ตามลำดับ

ความตึงเครียดทางการค้าเป็นโอกาส

สงครามการค้าและความขัดแย้งทางภูมิรัฐศาสตร์ระหว่าง “สหรัฐฯ-จีน” รวมทั้ง “จีน-ไต้หวัน” จะทำให้เกิดการเร่งการย้ายฐานการผลิตมาไทยและประเทศอื่นๆ โดย CCET เริ่มได้รับประโยชน์จากแนวโน้มนี้แล้วล่าสุดมีลูกค้ารายใหญ่ 2 ราย จากจีนและเวียดนาม กำลังจะย้ายการผลิตมายังโรงงานแห่งใหม่ของ CCET เพื่อกระจายความเสี่ยงความขัดแย้งทางภูมิรัฐศาสตร์ นอกจากนี้ ธุรกิจ EV charger ที่เป็นสินค้าใหม่ของ CCET คาดจะได้รับประโยชน์จากมาตรการกีดกันทางการค้าระหว่าง สหรัฐฯ-จีน เนื่องจากล่าสุดทางการสหรัฐฯใช้มาตรการทางภาษีกับค่ายรถ EV จีน ขณะที่ลูกค้าของ CCET เป็นผู้ผลิต EV charger รายใหญ่ที่สหรัฐฯ (ส่วนแบ่งตลาดอันดับ 1 ในสหรัฐฯ)

การผลิตสินค้าที่มีอัตรากำไรสูงจะขับเคลื่อนกำไร

อัตรากำไรขั้นต้นของ CCET เพิ่มขึ้นต่อเนื่องใน 1Q67-2Q67 ตามคาด เนื่องจากบริษัทลดสัดส่วนสินค้าที่มีอัตรากำไรต่ำ (โดยเฉพาะ HHDs) และเพิ่มสัดส่วนสินค้าใหม่ที่มีอัตรากำไรสูงขึ้น อย่างไรก็ดีเรายังคงสมมติฐานอัตรากำไรขั้นต้นแบบอนุรักษ์นิยมไว้ โดยคาดอัตรากำไรขั้นต้นใน 2H67 จะทรงตัวที่ราว 5.5% ใกล้เคียงค่าเฉลี่ยใน 1H67 และแนวโน้มจะทยอยปรับสูงขึ้นในปี 2568 หลังจากสัดส่วนการผลิตสินค้าใหม่เริ่มทยอยเพิ่มขึ้น

Valuation & action

เรายังคงคำแนะนำ "ซื้อ" โดย EV/EBITDA ที่ 6.8 เท่าต่ำกว่าค่าเฉลี่ยในอดีต -0.5 S.D. ในขณะที่กำไรปี 2567 - 2568 มีแนวโน้มเพิ่มขึ้น เราปรับราคาเป้าหมายเป็น 5.10 บาท อิงจาก EV/EBITDA ที่ 8.8 เท่า ซึ่งสูงกว่าค่าเฉลี่ยในอดีต +1.0 S.D. และมี upside 42.5%

Risks

เศรษฐกิจโลกชะลอตัว นโยบายค่าแรง ความผันผวนของอัตราแลกเปลี่ยน

คำแถลงปฏิเสธความรับผิดชอบ: ลิขสิทธิ์ของบทความนี้เป็นของผู้เขียนต้นฉบับ การเผยแพร่ซ้ำบทความนี้มีวัตถุประสงค์เพื่อเผยแพร่ข้อมูลเท่านั้นและไม่ถือเป็นคำแนะนำในการลงทุน หากมีการละเมิดกรุณาติดต่อเราทันที เราจะทำการแก้ไขหรือลบตามความเหมาะสม ขอบคุณ

รัฐบาลสหรัฐเปิดศึก ‘กูเกิล’ ใหญ่เกินไปจน ‘ผูกขาดตลาด’

คอนเซปต์ทางธุรกิจเรื่อง Too Big to Fail ที่เคยเชื่อกันว่าธุรกิจใหญ่เกินไปที่จะล้มได้ หรือใหญ่เกินไปท...

รู้จัก ‘การประมูลแบบดัตช์’ หนทางรอดสินค้าค้างสต็อกแฟชั่นออนไลน์

แพลตฟอร์มแฟชั่นหรูชื่อดังอย่าง Farfetch, Matchesfashion และ Yoox Net-a-Porter กำลังเผชิญกับวิกฤติทาง...

'เฮอริเคนมิลตัน' ขึ้นฝั่งฟลอริดา ทอร์นาโดหลายลูกถล่มซ้ำ

รอน เดอซานติส ผู้ว่าการรัฐฟลอริดา แถลงข่าวประจำวันเมื่อเย็นวันพุธ (9 ต.ค.67) ตามเวลาท้องถิ่น ยืนยันเ...

‘ทรัมป์-แฮร์ริส’ ถล่มกันยับด้วยพายุเฮอริเคน

รองประธานาธิบดีแฮร์ริส กล่าวเมื่อวันอังคาร (8 ต.ค.) ตามเวลาท้องถิ่น เธอคิดว่าอดีตประธานาธิบดีทรัมป์ ...

ยอดวิว