วิเคราะห์หุ้นรายตัว : บล.กรุงศรี MINT แนวโน้มผลประกอบการสดใส

วันที่ส่ง: 21/05/2024 - ผู้เขียน: กรุงเทพธุรกิจ

ด้วยการพลิกกลับมาเป็นกำไร qoq และเติบโต yoy ซึ่งสวนทางกับหุ้นโรงแรมอื่น ที่คาดจะลดลง qoq รวมทั้ง ปัจจุบันมูลค่าหุ้นน่าสนใจ จากซื้อขายที่เพียง 8x EV/EBITDA ซึ่งต่ำกว่าค่าเฉลี่ยในอดีตและคู่เทียบ ดังนั้น เรามองว่ามีโอกาสที่ราคาหุ้นของ MINT จะปรับตัวขึ้นเพื่อ re-rate EV/EBITDA

บริษัทมั่นใจต่อช่วงเวลาที่เหลือของปี

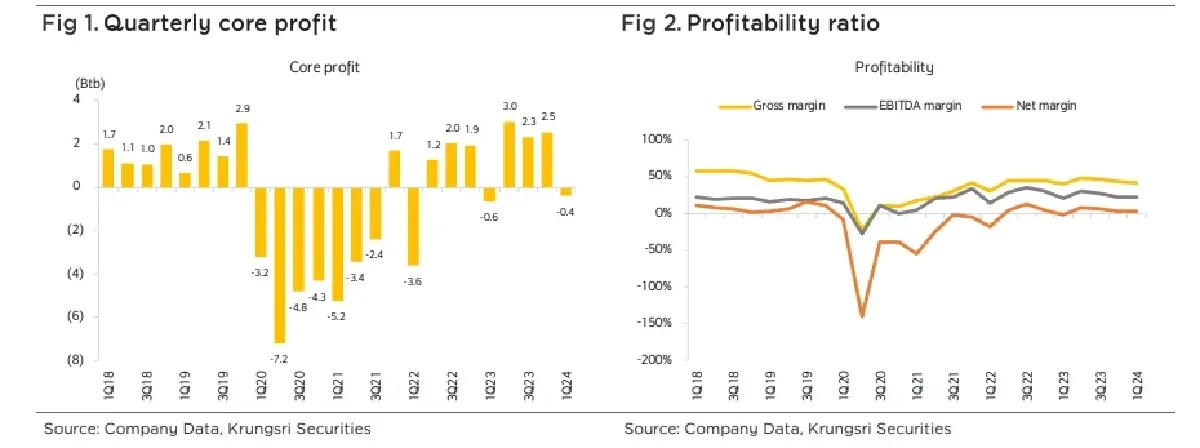

จากการประชุมนักวิเคราะห์ บริษัทเปิดเผยถึงแนวโน้มผลประกอบการที่สดใสในช่วงที่ เหลือของปี i) ธุรกิจโรงแรม : RevPar ในเดือนเมษายนยังเติบโต โดยไทย +7% yoy และ เฉพาะอย่างยิ่งในยุโรป RevPar +9%-10% yoy และคาดจะยังคงต่อเนื่องจากงานในยุโรป เช่น Olympic 2024, UEFA Euro 24 ที่จะจัดขึ้นในปลาย 2Q-3Q24F รวมทั้งการฟื้นตัว ของลูกค้าธุรกิจ (คิดเป็นสัดส่วน 50% ของรายได้รวม) จากการจัดงานสัมมนา trade fair ต่างๆ มากยิ่งขึ้น ii) ธุรกิจอาหาร : SSSG ใน 2Q24F ของไทย +2% yoy จากแบรนด์หลัก ที่ยังเติบโตเช่น Swensen’s , Sizzler และ Daily Queen ในขณะที่จีนบริษัทมีการปรับ กลยุทธ์ซึ่งคาดจะเห็น SSSG ในจีนปรับตัวดีขึ้น และ iii) กลยุทธ์ในการ Deleverage เป็นไปตามแผนการ โดย Net IBD/E ใน 1Q24 ลดลงมาอยู่ที่ 1.13x ซึ่งต่ำกว่า Debt covenant ของบริษัทแล้วที่ 1.3x และคาดแนวโน้มดอกเบี้ยจะลดลงจากการจ่ายชำระหนี้ และอัตราดอกเบี้ยลดลงในครึ่งปีหลัง

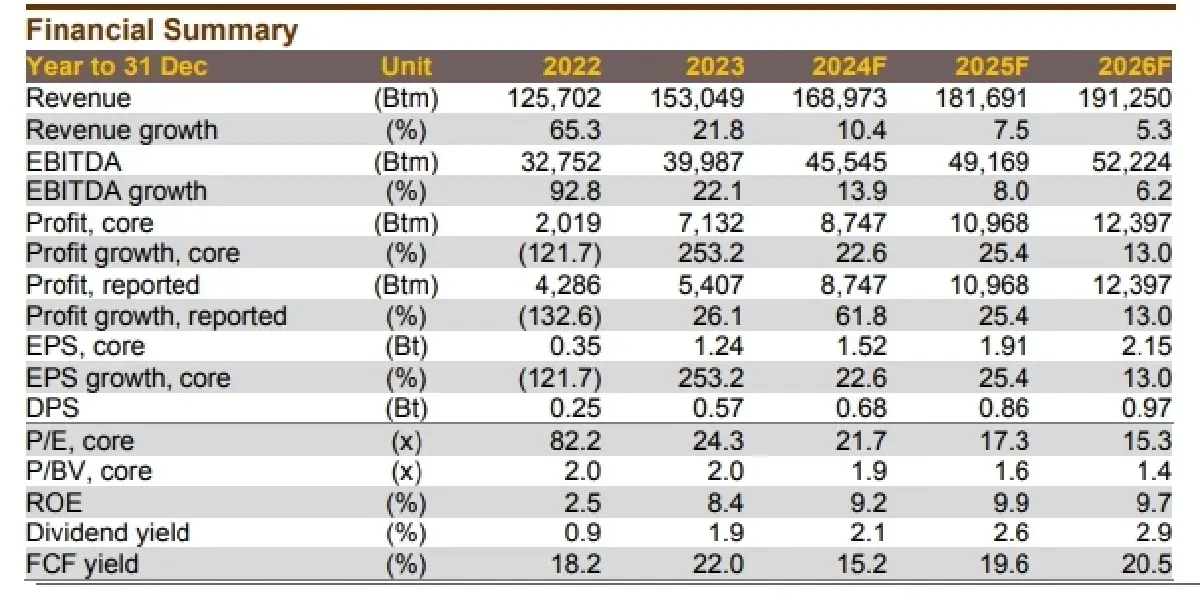

คาดผ่านจุดต่ำสุดของปีไปแล้วใน 1Q24F คาดเติบโต yoy, qoq ใน 2Q24F

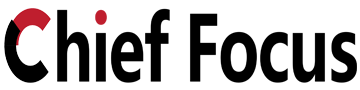

ด้วยการเข้าสู่ช่วง high season ของยุโรป ซึ่งเป็นรายได้หลักของบริษัท ด้วย RevPar เม.ย.-พ.ค. ที่ 9-10% ซึ่งเท่ากับจะเติบโตได้สูงถึง 40-50% qoq ไม่เพียงช่วยชดเชย low season ในไทยที่จะลดลง qoq ได้แต่ยังช่วยผลักดันการเติบโตของรายได้ทั้ง yoy, qoq ดังนั้น เราคาดผลประกอบการของ MINT ใน 2Q24F จะเติบโต yoy และพลิกจากขาดทุน ใน 1Q24 ซึ่งสวนทางกับหุ้นโรงแรมในไทยที่จะลดลง qoq จากฤดูกาล นอกจากนี้ เราคาด จะเห็นผลประกอบการโตต่อเนื่อง yoy ในช่วงที่เหลือของปี จากทิศทางที่ดีของธุรกิจโรงแรม ผนวกกับแผนการลดหนี้ของบริษัทจะเห็นผลที่ชัดเจนในครึ่งปีหลัง จาก EBITDA ที่เพิ่มขึ้น จากการดำเนินงานในช่วง high season จะสามารถนำไปจ่ายลดภาระหนี้ (IBD อยู่ที่ 1 แสน ล้านบาท) รวมทั้งคาดดอกเบี้ยจะลดลงจากแนวโน้มอัตราดอกเบี้ยจาก 5.8% มาที่ 5.5-5.6% จากแนวโน้มอัตราดอกเบี้ยจะลดลงในยุโรปและประเทศอื่นๆ ดังนั้น เราคงประมาณการผล ประกอบการปี 2024F ด้วยคาดกำไรสุทธิอยู่ที่ 8,747 ล้านบาท (+23% yoy)

คงคำแนะนำ “ซื้อ” มูลค่าเหมาะสม 42 บาท

ด้วยแนวโน้มผลประกอบการที่ยังเติบโต yoy, qoq ใน 2Q24F และคาดจะต่อเนื่องในช่วง ที่เหลือของปี เรามองว่า ราคาหุ้นในปัจจุบันของ MINT ที่ซื้อขายอยู่ที่ 8x EV/EBITDA ซึ่ง ยังต่ำกว่าคู่เทียบในตลาด ควรจะมีการปรับขึ้น ดังนั้น เรายังคงคำแนะนำ “ซื้อ” มูลค่าที่ เหมาะสมอยู่ที่ 42 บาท (DCF)

คำแถลงปฏิเสธความรับผิดชอบ: ลิขสิทธิ์ของบทความนี้เป็นของผู้เขียนต้นฉบับ การเผยแพร่ซ้ำบทความนี้มีวัตถุประสงค์เพื่อเผยแพร่ข้อมูลเท่านั้นและไม่ถือเป็นคำแนะนำในการลงทุน หากมีการละเมิดกรุณาติดต่อเราทันที เราจะทำการแก้ไขหรือลบตามความเหมาะสม ขอบคุณ

รมต.สหราชอาณาจักร เสร็จภารกิจเยือนไทยย้ำร่วมมือ รัฐบาลแพทองธาร

แคทเธอรีน เวสต์ ผู้ช่วยรัฐมนตรีประจำกระทรวงการต่างประเทศและการพัฒนา รับผิดชอบกิจการอินโด-แปซิฟิก (รม...

'อิสราเอล' ถล่มกรุงเบรุตเด็ดชีพผบ. 'ฮิซบอลเลาะห์' มีผู้เสียชีวิตแล้ว 14 ราย

สำนักข่าวเอพีรายงาน พล.ร.ต.แดเนียล ฮาการี โฆษกกองกำลังป้องกันอิสราเอลกล่าวยืนยันว่า อิสราเอล สามารถป...

‘บัฟเฟตต์’ มอบเงินมหาศาลให้การกุศล แต่ทำไมถึงไม่มอบเงินก้อนโตให้ลูกๆ ตัวเอง

วอร์เรน บัฟเฟตต์ (Warren Buffett) หนึ่งในนักลงทุนระดับตำนานที่ร่ำรวยที่สุดในโลก มียอดทรัพย์สินสุทธิ ...

ค่ายรถไฟฟ้าเวียดนามอ่วมหนัก 'วินฟาสต์' ขาดทุนพุ่ง 27% ไตรมาส 2

บริษัทวินฟาสต์ (Vinfast) ค่ายรถไฟฟ้ารายใหญ่ที่สุดจากเวียดนาม รายงานผลประกอบการไตรมาส 2/2024 ขาดทุนเพ...

ยอดวิว