วิเคราะห์หุ้นรายตัว : บล.กรุงศรี Tourism Sector มูลค่าหุ้นน่าสนใจ สะท้อนการเติบโตแบบปกติแล้ว

วันที่ส่ง: 21/08/2024 - ผู้เขียน: กรุงเทพธุรกิจ

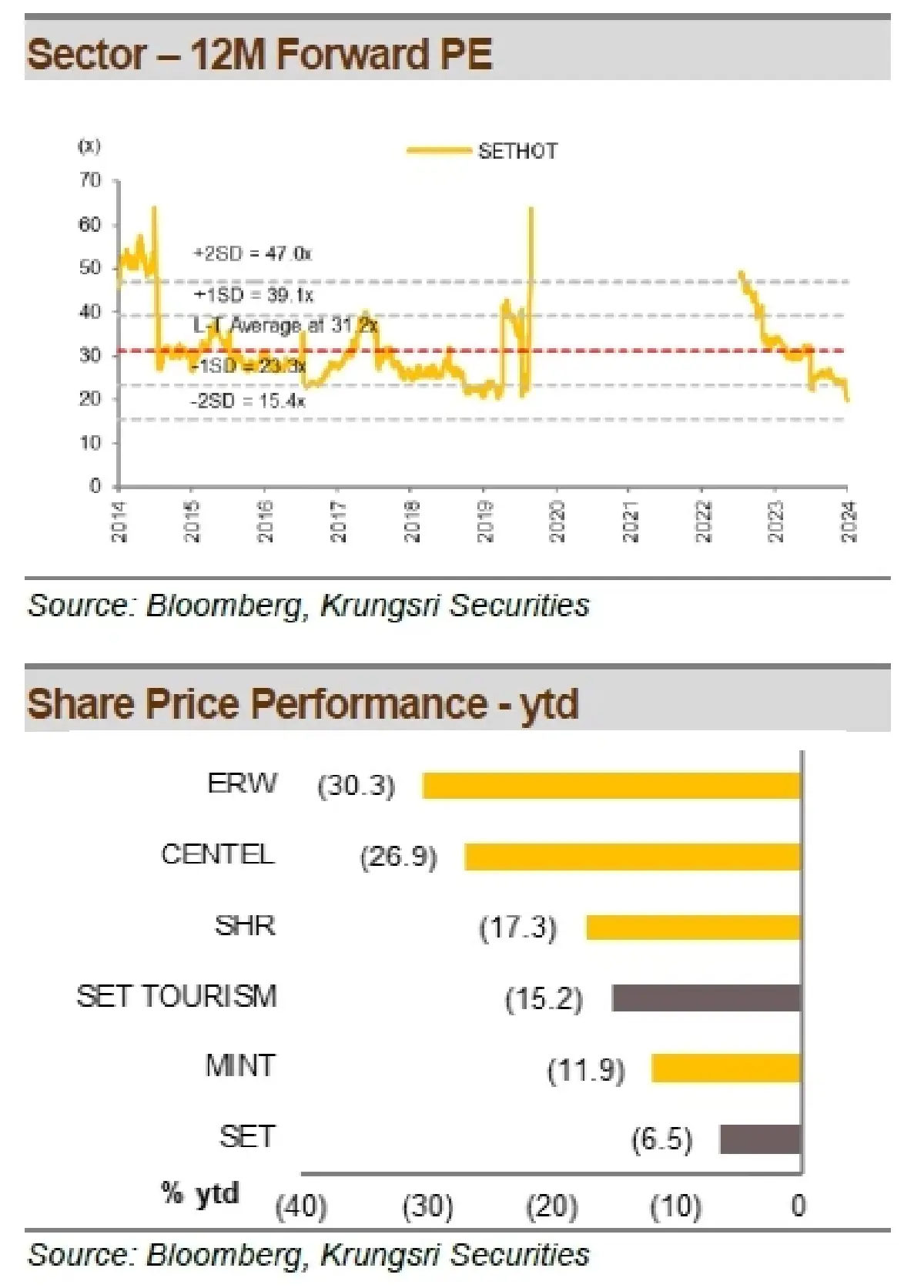

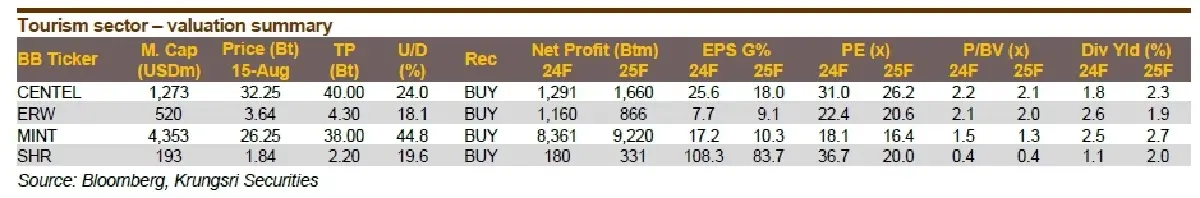

ii) มูลค่าหุ้นที่น่าดึงดูด ด้วยราคาหุ้นในปัจจุบันปรับตัวลดลง -15% YTD ต่ำกว่า SET ส่งผลให้หุ้นซื้อขายที่ระดับต่ำกว่าค่าเฉลี่ยในอดีตเพียง -1-2SD ซึ่งเราเชื่อว่าได้สะท้อนถึงความกังวลเกี่ยวกับการเติบโตของกลุ่มไปแล้ว โดย MINT ยังเป็นหุ้นแนะนำของเรา ด้วยการเติบโตในครึ่งปีหลังที่ยังเด่นและมูลค่าหุ้นที่น่าสนใจ

ผลประกอบการเติบโต yoy, qoq ใน 2Q24

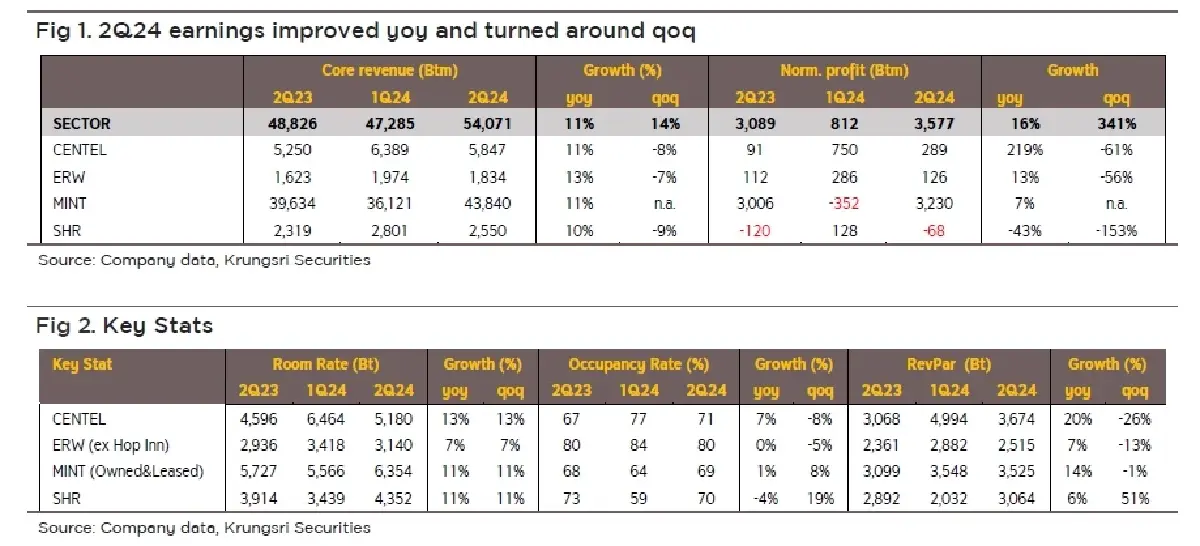

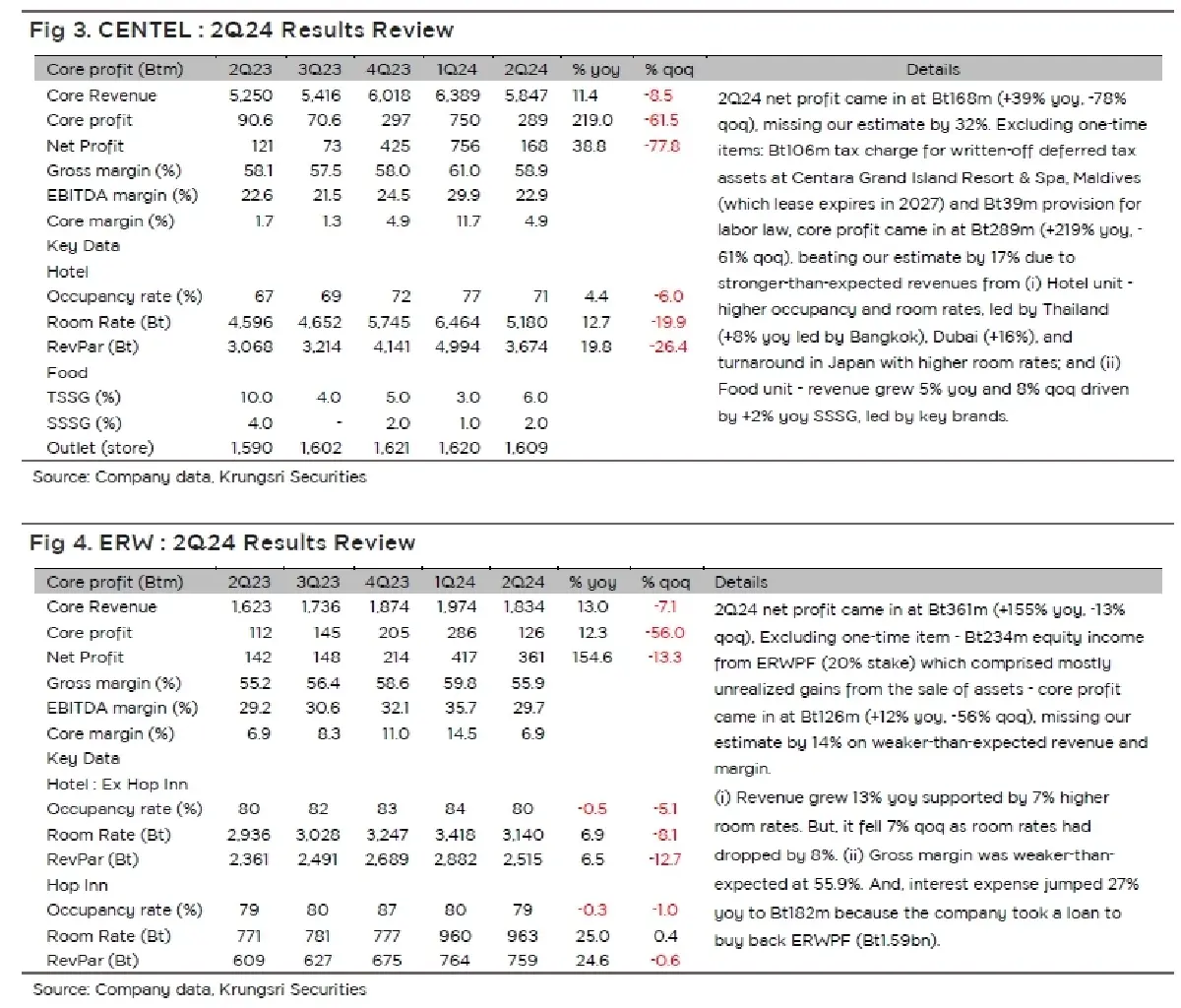

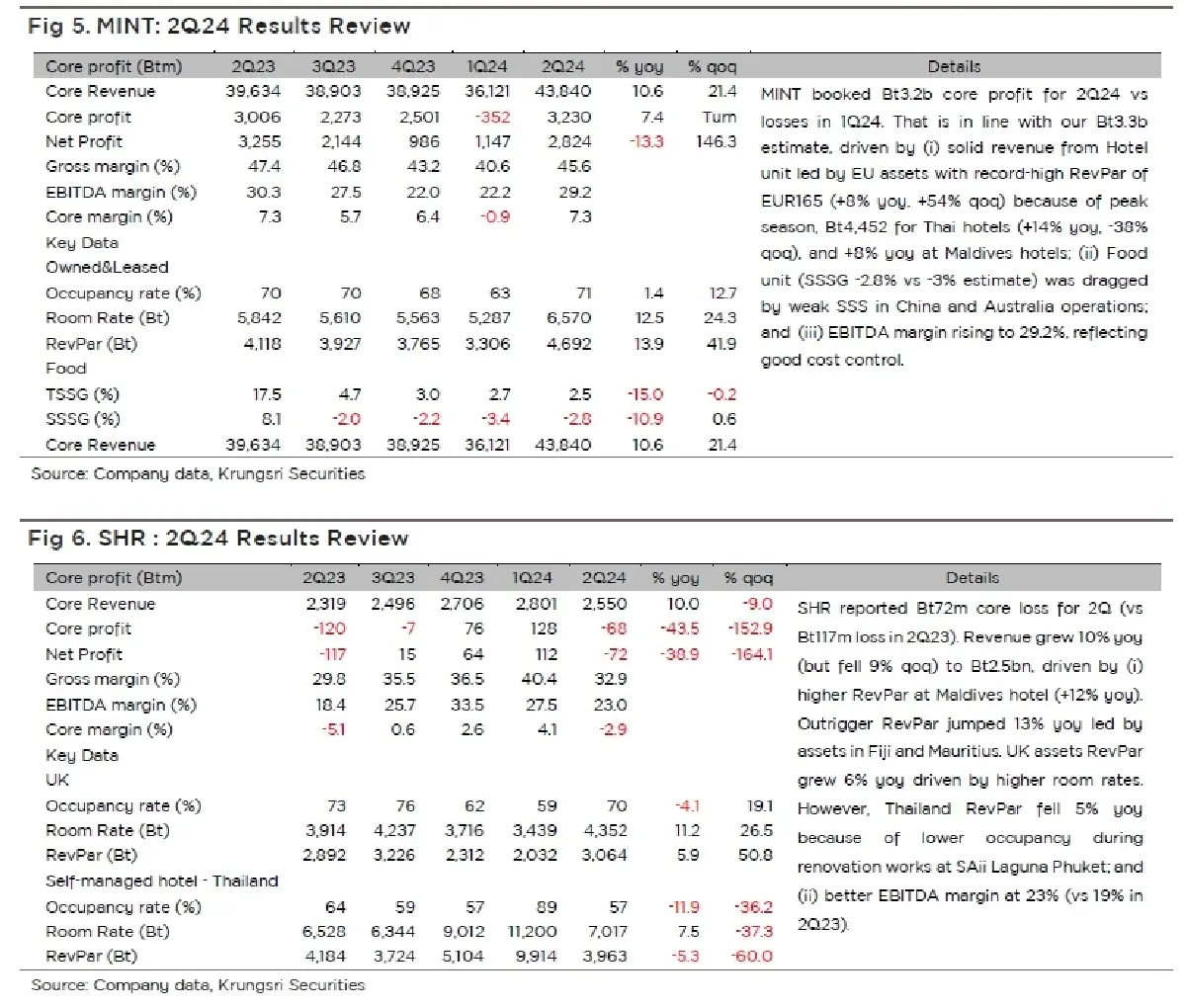

หุ้นโรงแรมที่อยู่ภายใต้การวิเคราะห์ของเรารายงานกำไปกติรวม 3.6 พันล้านบาท (+16% yoy, +341% qoq) MINT นำกลุ่มด้วยกำไรปกติเพิ่มขึ้น 7% yoy และพลิกกลับมามีกำไรเมื่อเทียบ qoq เป็นไปตามที่เราคาดไว้ CENTEL เป็นไปตามคาดเช่นกัน โดยเพิ่มขึ้น 219% yoy, แต่ -61% qoq ขับเคลื่อนโดยการเติบโตของรายได้โรงแรมที่แข็งแกร่งจากการเพิ่มขึ้นของอัตราค่าห้องพักและอัตรากำไรที่ปรับตัวดีขึ้น อย่างไรก็ตาม ERW ต่ำกว่าคาด ด้วยกำไร +12% yoy แต่ลดลง -56% qoq เนื่องจากอัตรากำไรที่ต่ำกว่าที่คาดและค่าใช้จ่ายดอกเบี้ยที่เพิ่มขึ้น ส่วน SHR กลับมาขาดทุนใน 2Q24 เนื่องจากเป็นช่วงนอกฤดูกาลและมีการปรับปรุงโรงแรมที่ดำเนินอยู่

คาดผลประกอบการ 3Q24F และ 2H24F ออกมาคละกัน

เราคาดผลการดำเนินงานของธุรกิจโรงแรมในช่วง 2H24F จะมีผลประกอบการคละกัน โดยคาดโดยรวมยังเติบโต yoy, hoh นำโดย MINT และ SHR ซึ่งคาดว่าจะเติบดต yoy, hoh โดย MINT จะได้ประโยชน์จากการดำเนินงานที่แข็งแกร่งในประเทศไทยและยุโรป (การเติบโตของรายได้ค่าห้องพักในระดับสองหลักใน 3QTD) และการชำระหนี้ต่อเนื่อง ในขณะที่ SHR คาดว่าจะฟื้นตัวจากจุดต่ำสุดใน 2Q24 เนื่องจากฤดูกาลท่องเที่ยวสูงสุดในฟิจิ มอริเชียส และโรงแรมในอังกฤษ รวมถึงการลดลงของผลขาดทุนจากการร่วมทุนใน SO Maldives

ในทางกลับกัน ERW คาดว่าจะมีการเติบโตเล็กน้อย yoy แต่ลดลง hoh เนื่องจากเหตุการณ์ที่ Grand Hyatt Erawan ส่งผลกระทบต่อการจองห้องพักใน 3Q24 และค่าใช้จ่ายดอกเบี้ยต่อปีที่สูงขึ้น yoy ในขณะที่ CENTEL คาดว่าจะทรงตัว yoy แต่ลดลง hoh เนื่องจากธุรกิจอาหารที่คาดจะอ่อนตัว (SSSG -4% ใน 3QTD) การชะลอการขยายสาขา และค่าใช้จ่ายก่อนเปิดดำเนินการของโรงแรมในมัลดีฟส์ ซึ่งคาดว่าจะกดดันอัตรากำไรในปี 2024-2025F

หุ้นแนะนำยังคงเป็น MINT

ตลอดช่วง 9 เดือนที่ผ่านมา หุ้นกลุ่มโรงแรมมีการปรับตัวลดลงมากกว่าดัชนี SET โดยมีอัตราส่วน EV/EBITDA และ P/E ต่ำกว่าค่าเฉลี่ยในอดีต: CENTEL (-2SD) MINT (-1.5 SD) ERW (-1SD) SHR (-1SD) เราเชื่อว่าการปรับตัวลดลงของราคาหุ้นสะท้อนมุมมองตลาดที่กังวลต่อการเติบโตของกลุ่มโรงแรมและเห็นว่าธุรกิจโรงแรมกำลังเข้าสู่ช่วงการเติบโตแบบปกติจากช่วงฟื้นตัวในปี 2023-ต้น 2024 ซึ่งได้ถูกราคาหุ้นสะท้อนไปแล้ว ทั้งนี้ หุ้นแนะนำของเรายังคงเป็น MINT เนื่องจากคาดว่าจะมีการเติบโตของกำไรในช่วง 2H24F และ 2025F (+9% yoy) จากความต้องการท่องเที่ยวที่แข็งแกร่งในหลายภูมิภาค และมูลค่าหุ้นที่น่าสนใจ

คำแถลงปฏิเสธความรับผิดชอบ: ลิขสิทธิ์ของบทความนี้เป็นของผู้เขียนต้นฉบับ การเผยแพร่ซ้ำบทความนี้มีวัตถุประสงค์เพื่อเผยแพร่ข้อมูลเท่านั้นและไม่ถือเป็นคำแนะนำในการลงทุน หากมีการละเมิดกรุณาติดต่อเราทันที เราจะทำการแก้ไขหรือลบตามความเหมาะสม ขอบคุณ

จับตา 48 ชั่วโมงอันตราย หลังระเบิดเลบานอน l World in Brief

รมต.เลบานอนเตือนระวังสถานการณ์บานปลายรุนแรง จากเหตุเพจเจอร์และวิทยุสื่อสารที่กลุ่มฮิซบอลเลาะห์ในเลบา...

‘อาเซียน’ หันใช้คิวอาร์โค้ดพุ่ง ดันภูมิภาคสู่ ‘สังคมไร้เงินสด’

นิกเคอิเอเชียรายงานว่า การชำระเงินด้วยคิวอาร์โค้ดเริ่มเป็นที่แพร่หลายในตลาดเกิดใหม่เมื่อหลายปีก่อน เ...

เปิดประสบการณ์เยือน ‘กัมพูชา’ ครั้งแรกของนักการทูตแรกเข้า

“กัมพูชา” ประเทศเพื่อนบ้านที่มีชายแดนติดกับไทย ซึ่งคนไทยสามารถเดินทางไปท่องเที่ยวได้อย่างง่ายดายทั้ง...

“สถานการณ์ตอนนี้ไม่ง่ายเลย” ข้อความแรกของซีอีโอใหม่ Nike ถึงพนักงาน

สำนักข่าวบลูมเบิร์ก รายงานวันนี้ (20 ก.ย.) ว่า เอลเลียต ฮิลล์ ผู้บริหารคนใหม่ของ Nike Inc., กล่าวต่อ...

ยอดวิว