ธุรกิจประกันชีวิตครึ่งแรกปี 67 เบี้ยรับรวม 3.1 แสนล้าน เพิ่มขึ้น 3.8%

วันที่ส่ง: 01/08/2024 - ผู้เขียน: กรุงเทพธุรกิจ

สมาคมประกันชีวิตไทย จัดการประชุมใหญ่สามัญประจำปี 2567 เมื่อวันที่ 31 ก.ค. 2567โดยมีวาระสำคัญคือการพิจารณาเลือกตั้งนายกสมาคมประกันชีวิตไทยและคณะกรรมการบริหารสมาคมชุดใหม่ ประจำปีบริหาร2567 – 2569 (1 ก.ค. 2567 – 30 มิ.ย. 2569) ซึ่งในที่ประชุมได้มีการลงมติอย่างเป็นเอกฉันท์เลือก นางนุสรา (อัสสกุล) บัญญัติปิยพจน์ ให้ดำรงตำแหน่ง นายกสมาคมประกันชีวิตไทย

สำหรับรายนามกรรมการบริหารสมาคมประกันชีวิตไทย ประจำปีบริหาร 2567 - 2569 มีดังต่อไปนี้

1. นางนุสรา (อัสสกุล) บัญญัติปิยพจน์ นายกสมาคมประกันชีวิตไทย

2. นายสาระ ล่ำซำ อุปนายกฝ่ายการตลาด

3. นายบัณฑิต เจียมอนุกูลกิจ อุปนายกฝ่ายบริหาร

4. นายนิคฮิล อาชวานิ แอดวานี อุปนายกฝ่ายวิชาการ

5. นายโชน โสภณพนิช เลขาธิการสมาคม

6. นายสุทธิ รจิตรังสรรค์ เหรัญญิกสมาคม

นางนุสรา (อัสสกุล) บัญญัติปิยพจน์ นายกสมาคมประกันชีวิตไทย เปิดเผยว่า ในปี 2567 สมาคมประกันชีวิตไทยได้ประมาณการอัตราการเติบโตของธุรกิจประกันชีวิตอยู่ที่ในช่วง 2.0 – 4.0 % ซึ่งสอดคล้องกับอัตราการขยายตัวทางเศรษฐกิจ (GDP) ในปี 2567 ที่สำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติได้คาดการณ์ไว้ที่ 2.5%

นอกจากนี้ยังมีปัจจัยสนับสนุนจากกระแสคนรักสุขภาพ อันเนื่องมาจากการที่ประชาชนตระหนักถึงผลกระทบของการเกิดโรคอุบัติใหม่และมลภาวะ รวมถึงแนวโน้มค่ารักษาพยาบาลที่เพิ่มสูงขึ้น ส่งผลให้ประชาชนหันมาใส่ใจดูแลสุขภาพ และ มีการทำประกันสุขภาพมากขึ้น

รวมถึงการที่ประเทศไทยได้ก้าวเข้าสู่สังคมสูงวัย (Aged Society) อย่างเต็มตัว ทำให้ตระหนักถึงความสำคัญของการวางแผนทางการเงินช่วงวัยเกษียณกันมากขึ้น เพราะนอกจากเป็นรูปแบบการออมประเภทหนึ่งที่มีความเสี่ยงต่ำแล้ว ยังได้รับความคุ้มครองชีวิต และ สิทธิการลดหย่อนภาษีที่ทางภาครัฐให้การสนับสนุน

ทั้งนี้ ภาคธุรกิจยังได้มีนโยบายสนับสนุนการใช้เทคโนโลยี เช่น AI และ Data Analytics เพื่อเพิ่มขีดความสามารถในการแข่งขัน เพิ่มประสิทธิภาพการดำเนินงาน และสนับสนุนการพัฒนาผลิตภัณฑ์ที่ตอบโจทย์ การเสนอขาย การพิจารณารับประกันภัย การพิจารณาสินไหม ไปจนถึงการส่งมอบบริการและธุรกรรมหลังการขายที่เกี่ยวข้องกับกรมธรรม์ เพื่อยกระดับความพึงพอใจของผู้เอาประกันภัยให้เพิ่มสูงขึ้น

ในขณะเดียวกัน ธุรกิจประกันชีวิตยังคงต้องติดตามแนวโน้ม และความผันผวน ของสถานการณ์เศรษฐกิจทั้งภายในประเทศและเศรษฐกิจโลกอย่างใกล้ชิด โดยเฉพาะอย่างยิ่งเรื่องอัตราดอกเบี้ย สถานการณ์เงินเฟ้อ และตลาดหุ้นไทย ที่ส่งผลกระทบต่อการออม การลงทุน และภาระหนี้สินภาคครัวเรือนที่ส่งผลต่อการใช้จ่ายของภาคประชาชน รวมถึงต้องติดตามสถานการณ์การเปลี่ยนแปลงของสภาพภูมิอากาศและการเกิดโรคอุบัติใหม่ เพราะส่งผลต่อความต้องการและความเชื่อมั่นของภาคประชาชนที่มีต่อธุรกิจประกันชีวิตโดยตรง

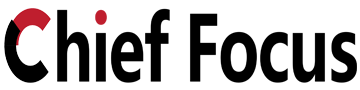

ดังนั้น สมาคมประกันชีวิตไทยจึงมีแผนดำเนินงานเพื่อเตรียมพร้อมรับมือต่อปัจจัยท้าทายรอบด้าน โดยนำแนวคิดการพัฒนาองค์กรให้เติบโตอย่างยั่งยืน (ESG) มาประยุกต์ใช้ในการประกอบการพิจารณาลงทุน การออกแบบ และพัฒนาผลิตภัณฑ์ประกันชีวิต รวมถึงการบริการที่สามารถตอบโจทย์ต่อความต้องการภาคประชาชนและสังคมในทุกด้าน ทั้งมิติของสิ่งแวดล้อม (Environment) มิติของสังคม (Social) และมิติของการกำกับดูแล (Governance) เพื่อให้ธุรกิจประกันชีวิตมีหลักธรรมมาภิบาลสามารถเติบโตอย่างความยั่งยืนมากยิ่งขึ้น

นอกจากนี้ สมาคมฯ มีนโยบายในการสนับสนุนในการนำเทคโนโลยีและนวัตกรรมเข้ามาใช้พัฒนากระบวนการต่าง ๆ ของธุรกิจประกันชีวิต เพื่อยกระดับความพึงพอใจและความเชื่อมั่นของผู้เอาประกันภัยให้มากขึ้น มีการส่งเสริมให้ความรู้แก่ประชาชน เช่น เรื่องการรู้เท่าทันของเทคโนโลยีและภัยไซเบอร์ เพื่อช่วยปกป้องผลประโยชน์ของผู้เอาประกันภัย รวมถึงมีนโยบายเชิงรุกในการปรับปรุงกฎเกณฑ์ต่าง ๆ ให้เป็นปัจจุบัน โดยทางสมาคม ฯ จะเป็นแกนกลางในการประสานพันธกิจทั้งในรูปแบบประชุมหารือรับฟังความคิดเห็นระหว่างบริษัทประกันชีวิต กับ หน่วยงานกำกับดูแล รวมถึงจัดตั้งคณะทำงานกลุ่มย่อยที่มีคณะกรรมการบริหารสมาคมเป็นประธานเพื่อติดตามความคืบหน้าอย่างใกล้ชิด พร้อมทั้งผลักดันระบบการจัดสอบและอบรมความรู้ ระบบออกใบอนุญาตตัวแทนประกันชีวิตในรูปแบบอิเล็กทรอนิกส์เพื่ออำนวยความสะดวกให้กับทั้งบริษัทสมาชิก และ บุคคลทั่วไปที่สนใจสมัครสอบเข้าสู่เส้นทางอาชีพตัวแทนประกันชีวิต

สมาคมฯ มีนโยบายที่มุ่งให้แต่ละบริษัทประกันชีวิต มีแนวทางการดำเนินธุรกิจที่คำนึงถึงการบริหารและจัดการความเสี่ยงอย่างรอบด้าน ทั้งก่อนและหลังการรับประกันภัย และมีฐานะทางการเงินที่มีอัตราส่วนความเพียงพอของเงินกองทุนตามความเสี่ยง (CAR Ratio) สูงกว่าระดับเงินกองทุนที่ต้องดำรงตามเกณฑ์ที่กำหนด (Supervisory CAR) เพื่อให้ผู้เอาประกันภัยมั่นใจว่า บริษัทประกันชีวิตสามารถปฏิบัติตามภาระผูกพันของกรมธรรม์ประกันภัยได้ทุกกรมธรรม์ที่ออกให้แก่ผู้เอาประกันภัย และพร้อมที่จะให้ความคุ้มครองแก่ผู้เอาประกันภัยจนกว่าจะครบกำหนดสัญญา

ดังจะเห็นได้จาก ในไตรมาสที่ 1/2567 จากข้อมูลบนเว็บไซต์ของสำนักงานคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (สำนักงาน คปภ.)ภาคธุรกิจประกันชีวิตมีอัตราส่วนความพอเพียงของเงินกองทุนตามความเสี่ยง อยู่ที่ 384.21 % ซึ่งสูงกว่าอัตราส่วนความเพียงพอของเงินกองทุนที่ใช้ในการกำกับ (Supervisory CAR)

ขอให้ผู้เอาประกันภัยทุกท่านเชื่อมั่นว่าธุรกิจประกันชีวิตมีความมั่นคง แข็งแกร่ง และยึดมั่นคำสัญญาตามข้อผูกพันในกรมธรรม์ประกันชีวิตทุกกรมธรรม์ที่ออกให้แก่ผู้เอาประกันภัย

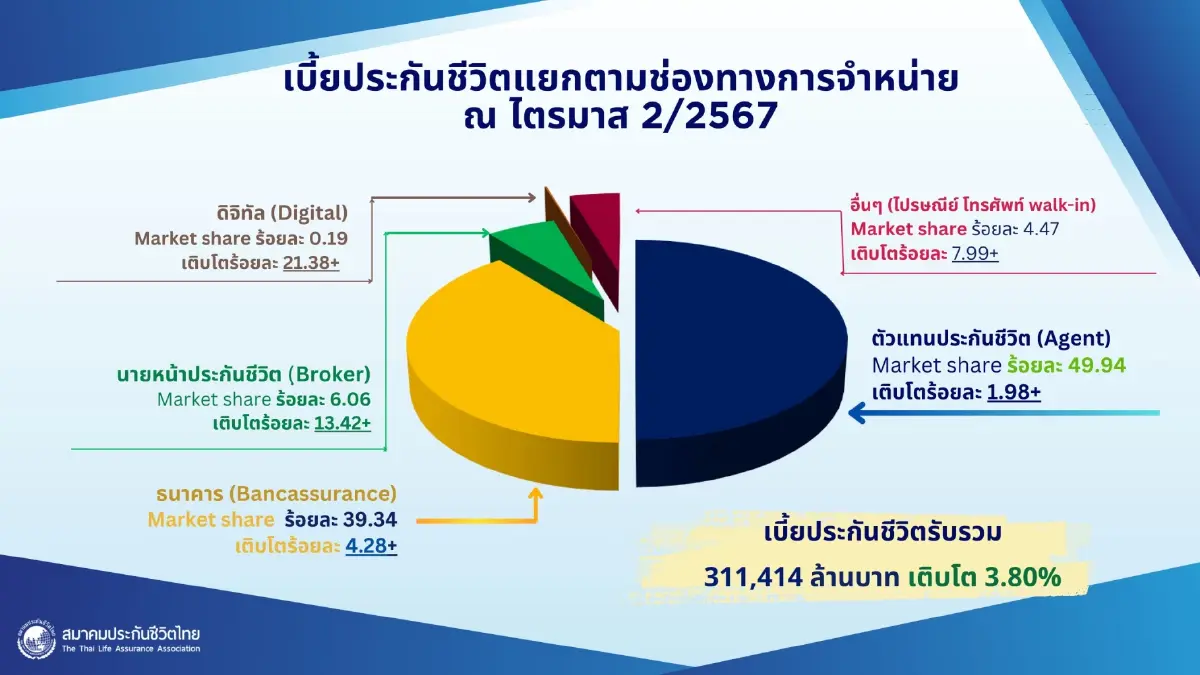

ทั้งนี้ ภาพรวมธุรกิจประกันชีวิตในช่วงครึ่งแรกปี 2567 (เดือนม.ค. – มิ.ย. 2567) เทียบกับช่วงเดียวกัน ปี2566 ว่า มีเบี้ยประกันภัยรับรวม(Total Premium) อยู่ที่ 311,413.63 ล้านบาท เติบโต 3.80 % แบ่งเป็น เบี้ยประกันภัยรับรายใหม่ (New Business Premium) 88,332.86 ล้านบาท เติบโต 1.76% และเบี้ยประกันภัยรับปีต่อไป (Renewal Premium) 223,080.77 ล้านบาท เติบโต 4.63% และมีอัตราความคงอยู่ 83%

สำหรับเบี้ยประกันภัยรับรายใหม่ ประกอบด้วย

1.) เบี้ยประกันภัยรับปีแรก (First Year Premium) 58,266.84 ล้านบาท เติบโต 3.21%

2.) เบี้ยประกันภัยจ่ายครั้งเดียว (Single Premium) 30,066.02 ล้านบาท ลดลง 0.92%

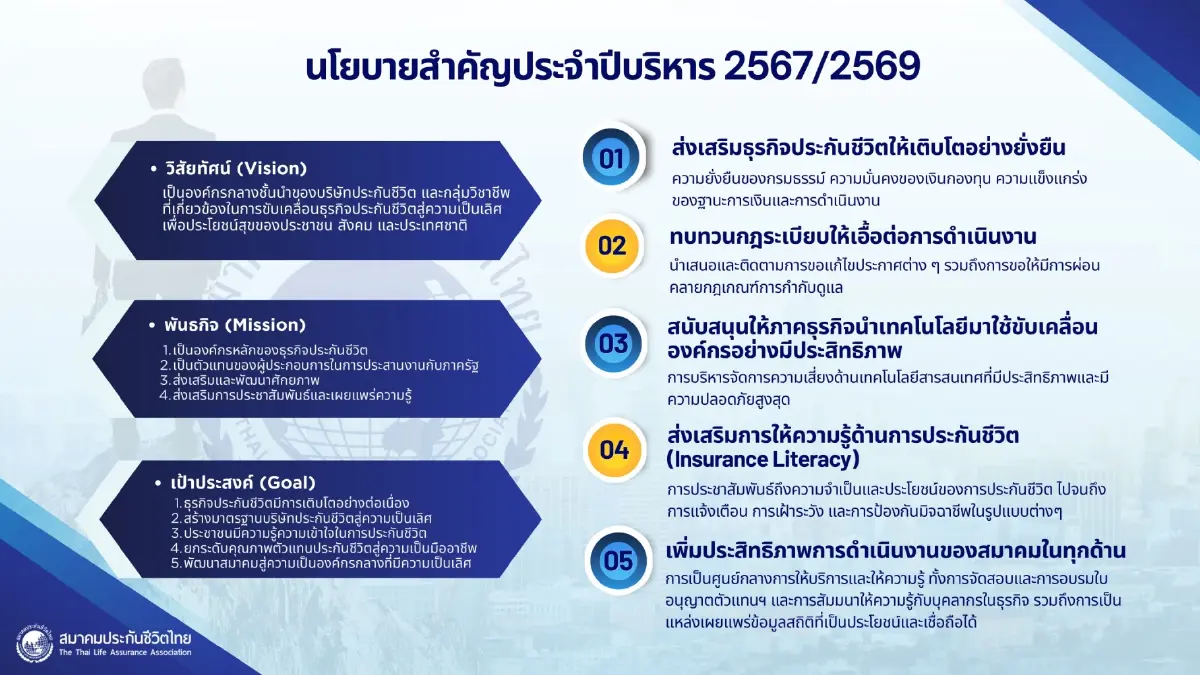

จำแนกเบี้ยประกันภัยรับรวมแยกตามช่องทางการจำหน่าย ดังนี้

1.การขายผ่านช่องทางตัวแทนประกันชีวิต (Agency) เบี้ยประกันภัยรับรวมอยู่ที่155,522.29 ล้านบาท เติบโต 1.98 % เมื่อเทียบกับปี 2566 คิดเป็นสัดส่วน 49.94%

2.การขายผ่านช่องทางธนาคาร (Bancassurance) เบี้ยประกันภัยรับรวมอยู่ที่122,507.58 ล้านบาท เติบโต 4.28 %เมื่อเทียบกับปี 2566 คิดเป็นสัดส่วน 39.34%

3.การขายผ่านช่องทางนายหน้าประกันชีวิต (Broker) เบี้ยประกันภัยรับรวมอยู่ที่ 18,874.47 ล้านบาท เติบโต 13.42% เมื่อเทียบกับปี 2566 คิดเป็นสัดส่วน 6.06%

4.การขายผ่านช่องทางโทรศัพท์ (Tele Marketing) เบี้ยประกันภัยรับรวมอยู่ที่ 6,269.10 ติดลบ 8.43% เมื่อเทียบกับปี 2566 คิดเป็นสัดส่วน 2.01%

5.การขายผ่านช่องทางดิจิทัล( Digital) เบี้ยประกันภัยรับรวมอยู่ที่ 585.12 ล้านบาท เติบโต 21.38% เมื่อเทียบกับปี 2566 คิดเป็นสัดส่วน 0.19%

6.การขายผ่านช่องทางอื่น (Others) เช่น การขาย Worksite , Walkin การขายผ่านการออกบูธการขายผ่านร้านค้าสะดวกซื้อ Direct Mail , Tele Marketing เป็นต้น เบี้ยประกันภัยรับรวมอยู่ที่ 7,647.11ล้านบาท เติบโต 26.72% เมื่อเทียบกับปี 2566 คิดเป็นสัดส่วน 2.46%

สำหรับผลิตภัณฑ์ประกันชีวิตที่ได้รับความนิยมและมีอัตราการเติบโตมากขึ้นในช่วงครึ่งแรก ปี 67 คือ สัญญาเพิ่มเติมประกันสุขภาพ ที่มีเบี้ยประกันภัยรับรวมอยู่ที่ 51,450.58 ล้านบาท เติบโต14.33 %คิดเป็นสัดส่วน 16.52% ซึ่งหลัก ๆ มาจากการที่ประชาชนใส่ใจดูแลสุขภาพและเริ่มตระหนักถึงความสำคัญในการทำประกันสุขภาพมากขึ้น เพื่อบริหารความเสี่ยงและรับมือกับค่ารักษาพยาบาลที่มีแนวโน้มเพิ่มสูงขึ้น (Medical Inflation)

ในขณะที่ ผลิตภัณฑ์ประกันชีวิตแบบบำนาญ (Pension) ก็ได้รับความสนใจจากประชาชนเป็นอย่างมาก โดยครึ่งแรก ปี 67 มีเบี้ยประกันภัยรับรวมอยู่ที่ 5,699.48. ล้านบาท เติบโต 11.25 %หรือ คิดเป็นสัดส่วน 1.83 %

คำแถลงปฏิเสธความรับผิดชอบ: ลิขสิทธิ์ของบทความนี้เป็นของผู้เขียนต้นฉบับ การเผยแพร่ซ้ำบทความนี้มีวัตถุประสงค์เพื่อเผยแพร่ข้อมูลเท่านั้นและไม่ถือเป็นคำแนะนำในการลงทุน หากมีการละเมิดกรุณาติดต่อเราทันที เราจะทำการแก้ไขหรือลบตามความเหมาะสม ขอบคุณ

‘ไทย’ ร่วงลงสองอันดับ! ใน IMD World Talent Ranking ปี 2024 ส่วนสิงคโปร์นำโด่ง

จากการจัดอันดับ “ประเทศที่มีความเป็นเลิศในด้านบุคลากรผู้มีความสามารถประจำปี 2024” (The 2024 IMD Worl...

Apple วางขาย iPhone 16 พร้อมนวัตกรรมความยั่งยืน ใช้อะลูมิเนียมรีไซเคิล 85%

Apple ได้สร้างมาตรฐานใหม่ในอุตสาหกรรมเทคโนโลยีอีกครั้ง ด้วยการวางขาย iPhone 16 ที่เน้นความยั่งยืน โด...

ผล 1 ปีกับความคืบหน้า ESG Symposium ส่งไทยสู่สังคมคาร์บอนต่ำ สู้โลกเดือด

เพิ่มประสิทธิภาพการทำงาน เห็นผลเป็นรูปธรรม ตาม 4 ข้อเสนอจากงาน ESG Symposium 2023 ทั้งสร้าง "สระบุรี...

‘ลาซาด้า’ เดินเกมทำกำไร ชู '3 กลยุทธ์' สร้างยุคใหม่อีคอมเมิร์ซ

วาริสฐา เกียรติภิญโญชัย ประธานเจ้าหน้าที่บริหาร ลาซาด้า ประเทศไทย กล่าวว่า ลาซาด้ายังเดินหน้าลงทุนใน...

ยอดวิว