วิเคราะห์หุ้นรายตัว : บล.เคจีไอฯ Bank Sector แบงก์เริ่มมีการสะสมเงินฝาก

วันที่ส่ง: 26/06/2024 - ผู้เขียน: กรุงเทพธุรกิจ

นอกจากนั้น สินเชื่อต่ำลงมากที่สุดคือ KTB อยู่ที่ -1.3% MoM และ BBL ที่ -1% MoM ขณะที่ สินเชื่อเติบโตเพียงเล็กน้อยได้แก่ SCB ที่ +0.6% MoM และ TISCO ที่ +0.2% MoM โดยส่วนใหญ่มาจากสินเชื่อธุรกิจ (corporate loan) สำหรับ KTB แนะว่าการชำระหนี้คืนมากขึ้นอีกจากสินเชื่อภาครัฐและสินเชื่อธุรกิจฉุดให้สินเชื่อรวมในเดือนพฤษภาคม 2567 ลดลง

ธนาคารระดมฐานเงินฝากมากขึ้นเพื่อ ช่วยลดอัตราส่วนสินเชื่อต่อเงินฝาก (LDR) ต่ำลง

ธนาคารขนาดใหญ่หลายแห่งได้เพิ่มฐานเงินฝากใน MoM และ QTD และทุ่มไปลงทุนในตลาดตราสารหนี้และสินเชื่อในตลาดเงิน ขณะที่ ฐานเงินฝากของ KTB เติบโตขึ้นมากที่สุดอยู่ที่ +2% MoM ตามมาด้วยSCB +1% MoM โดยที่ KTB แนะว่า เงินฝากก้อนใหญ่เคลื่อนมาจากเงินฝากประเภท CASA ของรัฐวิสาหกิจ กระบวนการดังกล่าวนี้ทำให้อัตราส่วนสินเชื่อต่อเงินฝาก (LDR) ลดลงอยู่ที่ 84.5% (จาก 87.5% ในเดือนก่อนหน้า) และหนุนให้เกิดสภาพคล่องล้นมากยิ่งขึ้น ขณะที่ KTB นำเงินฝากส่วนเกินนี้ไปไว้เพื่อการปล่อยสินเชื่อในตลาดเงิน ส่วนทาง SCB ได้เงินฝากมาจากธนาคารอื่น ๆ (เช่น BAY และ KBANK) และนำไปปล่อยสินเชื่อในตลาดเงินเช่นกัน

สินเชื่อเช่าซื้อกลับมาผันผวนอีกครั้งจาก การลดลงราคารถยนต์ไฟฟ้า (EV car)

หลังจากที่ราคารถยนต์ใช้แล้วอยู่ตัวในช่วงก่อนหน้า ธนาคารต่าง ๆ เผยว่าสถานการณ์กลับมาผันผวนอีกครั้ง จากยอดขายรถในประเทศตกต่ำลงอีกมากกว่า 25% ในเดือนเม.ย. 67 และ -23.5% YoY ใน 4M67 (เทียบกับ -9% ปี 2566) เป็นจุดต่ำสุดใน 32 เดือนของยอดขายเป็นจำนวนคัน ซึ่งไม่ใช่เพียงแต่สภาพเศรษฐกิจแย่เท่านั้น แต่เป็นผลจากการลดลงของราคาขายรถยนต์ EV มาจากผู้ผลิตรถยนต์ EV เองกำลังทำให้ผู้ซื้อรถยนต์เกิดความลังเลที่จะซื้อรถ EV ใหม่ โดยแคมเปญนี้ส่งผลกระทบต่อโครงสร้างราคารถ EV และไม่ใช่ EV และรวมถึงราคารถยนต์ใหม่ และรถมือสอง เพิ่มความเสี่ยงในการลดลงของราคารถยนต์ใช้แล้วและเกิดความเสี่ยงในสินเชื่อ H/P ทั้งนี้ยอดขายรถ EV คิดเป็น 13% ของยอดขายรถยนต์รวมในช่วง 4M67

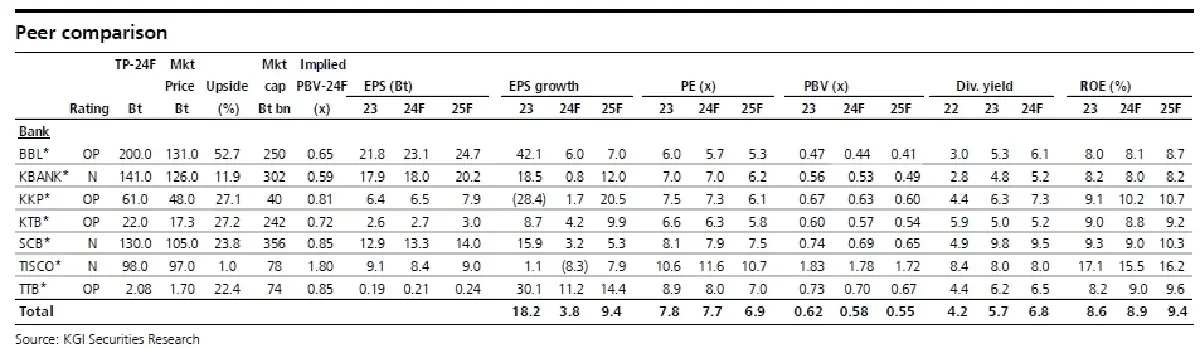

เราชอบ KTB มากกว่าธนาคารอื่นๆ

จากสภาพตลาดในเดือนเมษายน-พฤษภาคมไม่เอื้อให้ธนาคารต่างๆ ปรับนโยบายแบบระมัดระวังในปัจจุบัน ขณะที่ KTB และ SCB เปลี่ยนการดำเนินงานเชิงรุกช่วง QTD ส่วน BBL มีสินเชื่อและเงินฝากเติบโตได้ช้า ทางด้าน KBANK และ TTB เน้นการลงทุนในตลาดตราสารหนี้มากขึ้น โดยที่ KKP และ TISCO ลดสัดส่วนในการปล่อยสินเชื่อ H/P อย่างไรก็ตาม ยอดขายรถ EV ที่ผันผวนทำให้แนวโน้มการดำเนินงานของ TTB, TISCO และ KKP ดูไม่สดใสนักใน 2Q67F แต่เรามองว่าธนาคารขนาดใหญ่น่าจะมีเสถียรภาพมากกว่า

Risks

NPLs เพิ่มขึ้น และกันสำรองเพิ่มขึ้น รายได้ค่าธรรมเนียมลดลง ผลขาดทุน FVTPL จากการลงทุน.

คำแถลงปฏิเสธความรับผิดชอบ: ลิขสิทธิ์ของบทความนี้เป็นของผู้เขียนต้นฉบับ การเผยแพร่ซ้ำบทความนี้มีวัตถุประสงค์เพื่อเผยแพร่ข้อมูลเท่านั้นและไม่ถือเป็นคำแนะนำในการลงทุน หากมีการละเมิดกรุณาติดต่อเราทันที เราจะทำการแก้ไขหรือลบตามความเหมาะสม ขอบคุณ

‘ไทย’ ร่วงลงสองอันดับ! ใน IMD World Talent Ranking ปี 2024 ส่วนสิงคโปร์นำโด่ง

จากการจัดอันดับ “ประเทศที่มีความเป็นเลิศในด้านบุคลากรผู้มีความสามารถประจำปี 2024” (The 2024 IMD Worl...

Apple วางขาย iPhone 16 พร้อมนวัตกรรมความยั่งยืน ใช้อะลูมิเนียมรีไซเคิล 85%

Apple ได้สร้างมาตรฐานใหม่ในอุตสาหกรรมเทคโนโลยีอีกครั้ง ด้วยการวางขาย iPhone 16 ที่เน้นความยั่งยืน โด...

ผล 1 ปีกับความคืบหน้า ESG Symposium ส่งไทยสู่สังคมคาร์บอนต่ำ สู้โลกเดือด

เพิ่มประสิทธิภาพการทำงาน เห็นผลเป็นรูปธรรม ตาม 4 ข้อเสนอจากงาน ESG Symposium 2023 ทั้งสร้าง "สระบุรี...

‘ลาซาด้า’ เดินเกมทำกำไร ชู '3 กลยุทธ์' สร้างยุคใหม่อีคอมเมิร์ซ

วาริสฐา เกียรติภิญโญชัย ประธานเจ้าหน้าที่บริหาร ลาซาด้า ประเทศไทย กล่าวว่า ลาซาด้ายังเดินหน้าลงทุนใน...

ยอดวิว