วิเคราะห์หุ้น : บล.เคจีไอฯ Property Sector พรีเซล 1Q67 ชะลอ YoY/QoQ ส่วนมาตรการกระตุ้นใหม่ดีกว่าคาดเล็กน้อย

วันที่ส่ง: 10/04/2024 - ผู้เขียน: กรุงเทพธุรกิจ

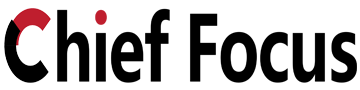

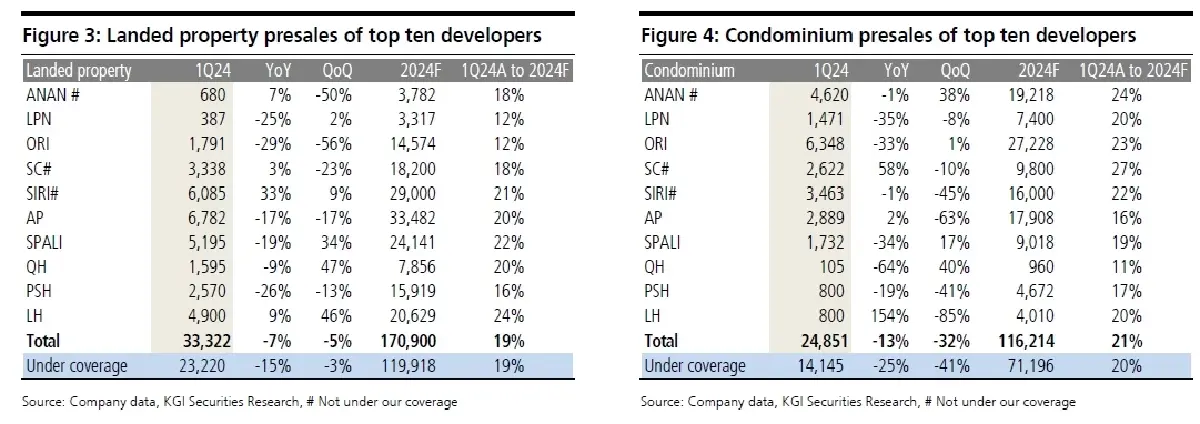

ขณะที่ พรีเซลของโครงการแนวราบชะลอตัวพอสมควรส่วนของโครงการคอนโด ฯ แย่ลงทั้ง YoY/QoQ บริษัทพัฒนาอสังหา ฯ ส่วนใหญ่ เผชิญกับการลดลงของพรีเซลอย่างมีนัยยะ ยกเว้น Land and Houses (LH.BK/LH TB)* ที่เติบโตดี YoYจากการเปิดโครงการใหม่ที่ นันทวัน บางนากม. 15 ได้ผลตอบรับดีมาก ส่วนดีอีกด้านหนึ่ง Quality Houses (QH.BK/QH TB) และ Supalai (SPALI.BK/SPALI TB)* เห็นการฟื้นตัว QoQ (Figure 2)

มาตรการกระตุ้นภาคอสังหาริมทรัพย์ล่าสุดประกาศเมื่อวันที่ 9 เม.ย. 67

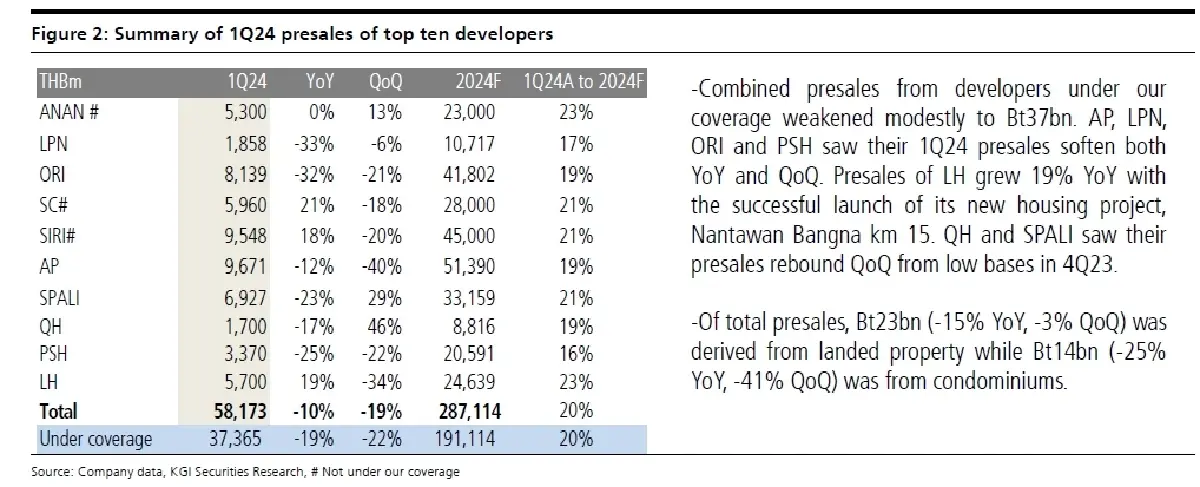

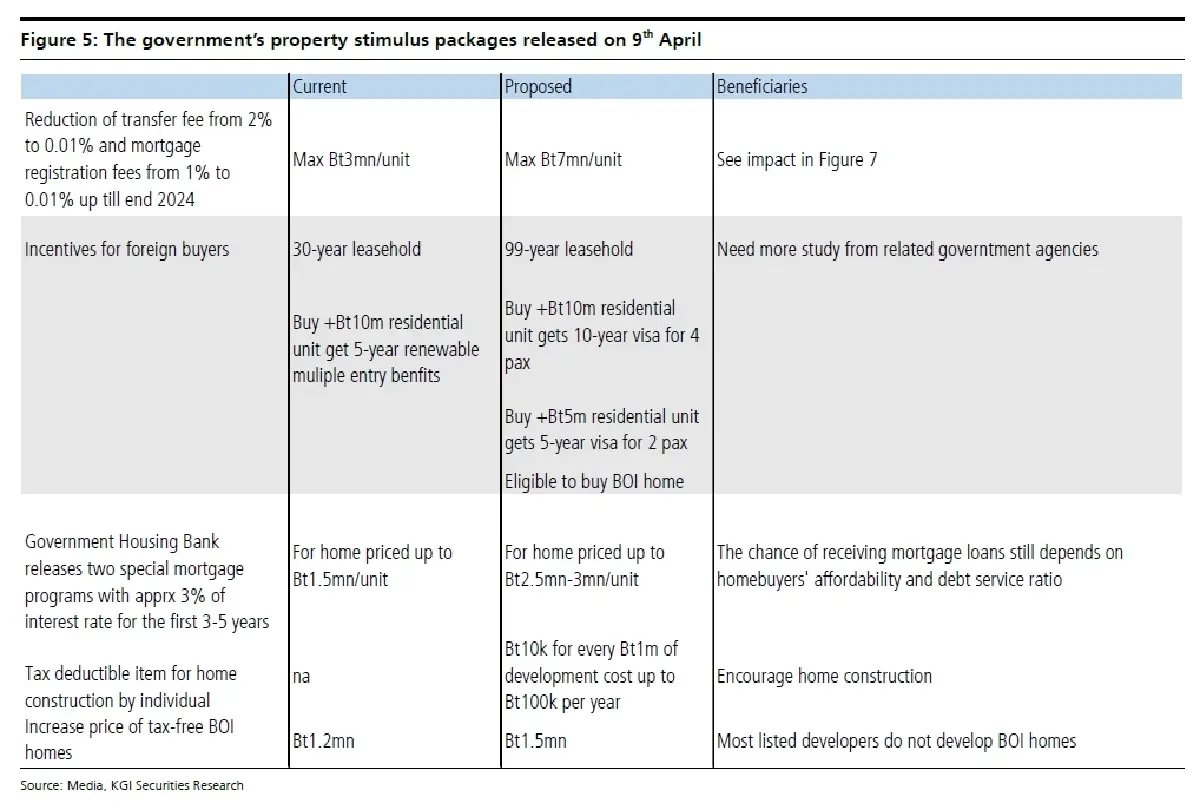

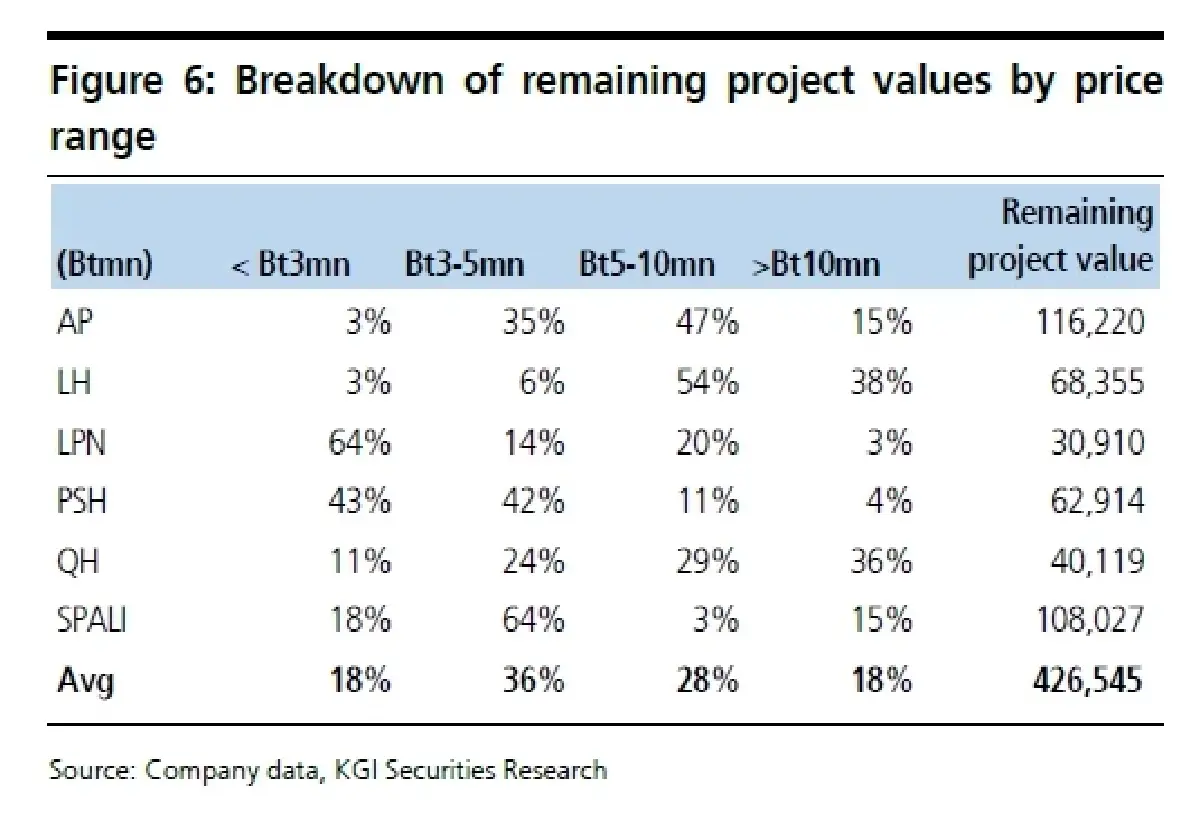

การลดค่าจดทะเบียนโอนอสังหา ฯ จากเดิม 2% เหลือ 0.01% และลดค่าจดทะเบียนการจำนองจาก 1% เหลือ 0.01% สำหรับราคาซื้อขายและราคาประเมินบ้านไม่เกิน 7 ลบ.ต่อยูนิต (ประมาณ 70-80% ของตลาดรวม) ดีกว่าที่คาดไว้ก่อนหน้าอยู่ที่ 5 ลบ. (ราว 50-55% ของตลาดรวม) โดยมาตรการต่าง ๆ ได้แสดงรายละเอียดไว้ใน (Figure 5) ขณะที่ เราประเมินกำไรปี 2567F ของกลุ่มเพิ่มขึ้นอีกราว 4% จากที่เคยคาดไว้เดิม (คาดกำไรเติบโต +5.5% YoY) โดย AP Thailand (AP.BK/AP TB)*, Pruksa Holding (PSH.BK/PSH TB) และ SPALI น่าจะได้รับประโยชน์สูงสุดในกลุ่ม (Figure 7) นอกจากนั้น ธนาคารอาคารสงเคราะห์ (ธอส.) จะเตรียมโครงการสินเชื่อบ้านไว้หลายวงเงินด้วยอัตราดอกเบี้ยต่ำราว 3% ต่อปี สำหรับ 3-5 ปีแรกของการกู้ อีกทั้งรัฐบาลยังส่งเสริมการยกเว้นภาษีในโครงการบ้าน BOI สำหรับผู้มีรายได้น้อยรวมทั้งการก่อสร้างที่อยู่อาศัยที่ขอรับการส่งเสริมต้องจำหน่ายให้บุคคลธรรมดาเท่านั้น ส่วนหลักเกณฑ์-กฏหมายที่เกี่ยวกับผู้ซื้อที่อยู่อาศัยของชาวต่างชาติยังจำเป็นต้องทำการศึกษาเพิ่มเติมอีก แต่อย่างไรก็ตาม เรามองว่าผลกระทบจากมาตรการดังกล่าวจะไม่มีผลบวกมากอย่างมีนัยยะเทียบกับมาตรการผ่อนคลายสินเชื่อเพื่อที่อยู่อาศัย (loan-to-value: LTV) ที่ออกใช้ในปี 2564-2565 ขณะที่ เราเชื่อว่า ธปท. ยังคงเข้มงวดวินัยทางการเงิน ดังนั้นยังไม่น่ามีมาตรการ LTV อีกรอบ

คาดคณะกรรมการนโยบายการเงิน (กนง.) คงอัตราดอกเบี้ยนโยบายที่ 2.5%

ธนาคารแห่งประเทศไทย (ธปท.) กำหนดการประชุมกนง.ในวันที่ 10 เม.ย. 67 โดยทีมวิจัยของ KGI และนักวิเคราะห์ในตลาดคาดดอกเบี้ยนโยบายไม่เปลี่ยนแปลง

Valuation & Action

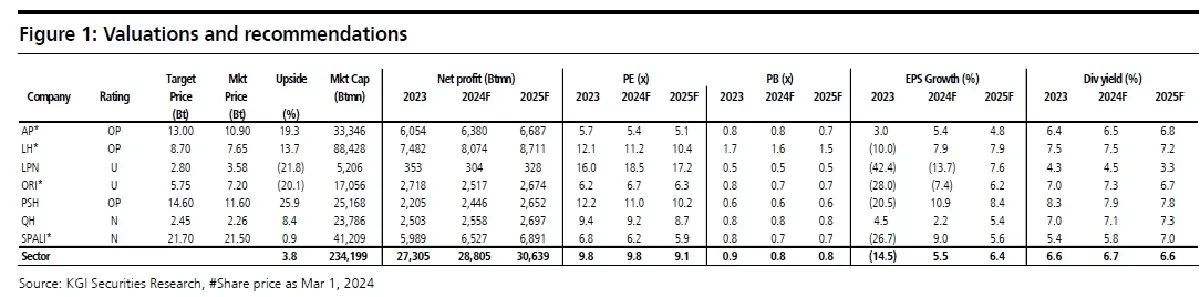

จากที่พรีเซลรวมชะลอตัวใน 1Q67 และน่าจะเป็นไตรมาสที่ต่ำที่สุดของปีนี้ ทำให้กำไรหลักอาจยังไม่น่าตื่นเต้น ขณะที่ AP, LH, Origin Property (ORI.BK/ORI TB)*, Quality Houses (QH.BK/QH TB) และ SPALI จะเริ่มขึ้น XD จากปลาย เม.ย. ถึงต้น พ.ค.ด้วย dividend yield เฉลี่ยที่ 4.5% ทั้งนี้ เราคงให้น้ำหนักลงทุนกลุ่มที่ Neutral และแนะนำซื้อ LH จากธีมการฟื้นตัว โดยผลการดำเนินงาน 1Q67F ดูน่าแข็งแกร่งเทียบกับคู่แข่งรายอื่น ๆ ที่เราศึกษาอยู่ ส่วน AP เป็นผู้นำด้าน PE ต่ำและ PSH ที่เน้นการปรับโครงสร้างธุรกิจ สำหรับ QH และ SPALI แนะนำถือแต่ ORI และ LPN Development (LPN.BK/LPN

TB) แนะนำให้ขาย

Risks

ความเสี่ยงด้านบวกประกอบด้วย sentiment ดีขึ้นและความคาดหวังนโยบายที่เกี่ยวเนื่องกับการกระตุ้นภาคอสังหาฯ ใหม่จากรัฐบาล แต่อย่างไรก็ตาม ยังมีความเสี่ยงด้านลบบ้าง ได้แก่ การขึ้นค่าแรงขั้นต่ำรายวัน มาตรการควบคุมสินเชื่อทั้งก่อนและหลังด้วยการยืดหนี้สินในระดับสูงของภาคครัวเรือนการเร่งตัวขึ้นของหนี้เสีย NPL รวมทั้งความกังวลปัจจัยเสี่ยงด้านสภาพคล่องของบริษัทผู้พัฒนาอสังหาฯ ขนาดกลางถึงรายเล็กหลังจากเกิดการผิดนัดชำระการจ่ายดอกเบี้ยให้แก่ผู้ถือหุ้นกู้ของบริษัทจดทะเบียนหลายรายล่าสุด

คำแถลงปฏิเสธความรับผิดชอบ: ลิขสิทธิ์ของบทความนี้เป็นของผู้เขียนต้นฉบับ การเผยแพร่ซ้ำบทความนี้มีวัตถุประสงค์เพื่อเผยแพร่ข้อมูลเท่านั้นและไม่ถือเป็นคำแนะนำในการลงทุน หากมีการละเมิดกรุณาติดต่อเราทันที เราจะทำการแก้ไขหรือลบตามความเหมาะสม ขอบคุณ

จับตา 48 ชั่วโมงอันตราย หลังระเบิดเลบานอน l World in Brief

รมต.เลบานอนเตือนระวังสถานการณ์บานปลายรุนแรง จากเหตุเพจเจอร์และวิทยุสื่อสารที่กลุ่มฮิซบอลเลาะห์ในเลบา...

‘อาเซียน’ หันใช้คิวอาร์โค้ดพุ่ง ดันภูมิภาคสู่ ‘สังคมไร้เงินสด’

นิกเคอิเอเชียรายงานว่า การชำระเงินด้วยคิวอาร์โค้ดเริ่มเป็นที่แพร่หลายในตลาดเกิดใหม่เมื่อหลายปีก่อน เ...

เปิดประสบการณ์เยือน ‘กัมพูชา’ ครั้งแรกของนักการทูตแรกเข้า

“กัมพูชา” ประเทศเพื่อนบ้านที่มีชายแดนติดกับไทย ซึ่งคนไทยสามารถเดินทางไปท่องเที่ยวได้อย่างง่ายดายทั้ง...

“สถานการณ์ตอนนี้ไม่ง่ายเลย” ข้อความแรกของซีอีโอใหม่ Nike ถึงพนักงาน

สำนักข่าวบลูมเบิร์ก รายงานวันนี้ (20 ก.ย.) ว่า เอลเลียต ฮิลล์ ผู้บริหารคนใหม่ของ Nike Inc., กล่าวต่อ...

ยอดวิว