วิเคราะห์หุ้น : บล.เคจีไอฯ ICT Sector เน้นเติบโตอย่างมีคุณภาพและการควบรวมธุรกิจ

วันที่ส่ง: 14/12/2023 - ผู้เขียน: กรุงเทพธุรกิจ

นอกจากนี้ เราคาดว่า ARPU จะเพิ่มขึ้นชัดเจนขึ้นในปี 2567 (นำโดย prepaid) เราคิดว่า ADVANC จะได้อานิสงส์ชัดเจนจากวัฏจักรขาขึ้นรอบใหม่นี้ จากสัดส่วนบริการ postpaid และการใช้งาน 5G ที่เพิ่มขึ้น ในขณะที่ลูกค้า prepaid บางส่วนไหลไปที่ TRUE ซึ่งทำให้ ARPU ของ TRUE เพิ่มขึ้นในอัตราที่ชะลอตัวลง

คาดว่ากำไรกลุ่มจะเติบโตได้กลางๆ ในปี 2567F

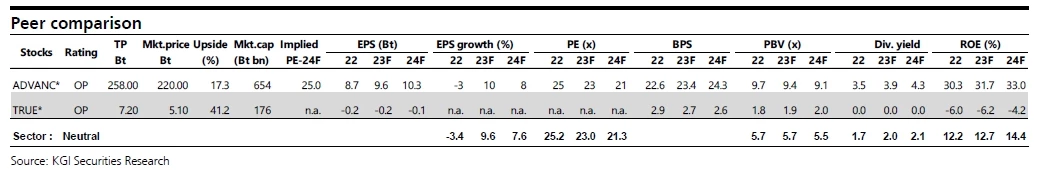

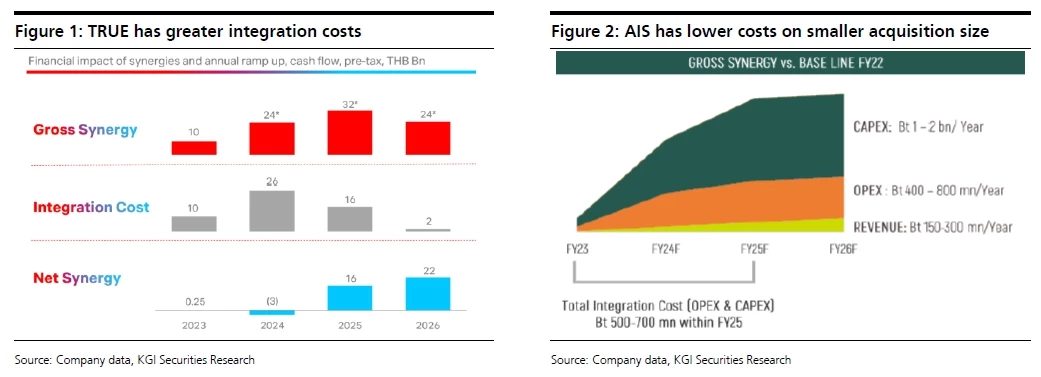

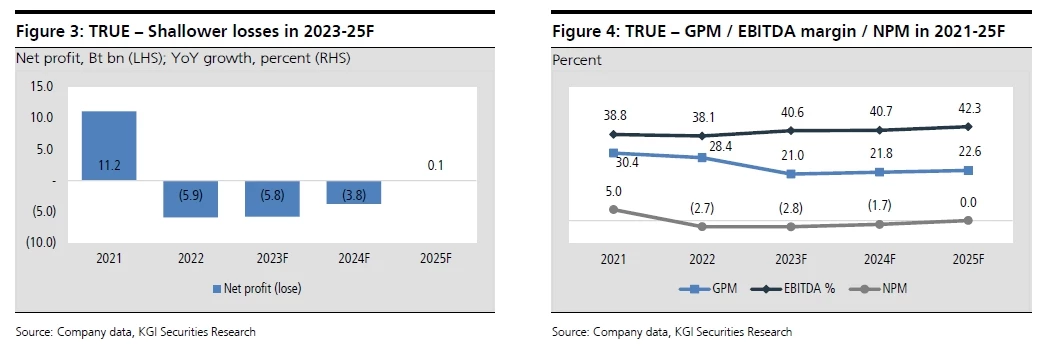

ต้นทุนในการควบรวมของ TRUE และ ADVANC น่าจะกดดันผลประกอบการปี 2567 ของกลุ่ม ICT โดย TRUE คาดว่าจะต้องใช้งบ 2.6 หมื่นลบ. ขณะที่ ADVANC จะใช้งบน้อยกว่าในการรวมกิจการ 3BB เข้ามา เรามองว่าทั้งสองดีลจะส่งผลดีต่อผู้ประกอบการทั้งสองรายในระยะยาว แต่จะยังไม่ใช่ในอีกหลายไตรมาสข้างหน้า เราคาดว่ารายได้จะเพิ่มขึ้นจาก ARPU ที่เพิ่มขึ้น และจะสามารถประหยัดค่าใช้จ่ายในการดำเนินงานได้จากสี่ปัจจัยดังต่อไปนี้ i) การแข่งขันที่เบาลง ii) กำลังซื้อที่สูงขึ้น iii) จำนวนนักท่องเที่ยวเพิ่มขึ้น และ iv) แรงกดดันเงินเฟ้อลดลง ทั้งนี้ เมื่อไม่ต้องใช้งบลงทุนก้อนใหญ่เพื่อประมูลคลื่นแล้ว งบ CAPEX ส่วนใหญ่ในปี 2567 จะใช้ซ่อมบำรุงประจำ และขยายความครอบคลุม (coverage) ของบริการ โดยปัจจุบัน 5G ของทั้ง ADVANC และ TRUE ครอบคลุม >87% และ 97% ตามลำดับ

ผลประกอบการใน 4Q66F จะถึงจุดสูงสุด ก่อนที่ 1Q67F จะแข็งแกร่ง (+YoY, -QoQ)

ในภาวะที่ต้นทุนสาธารณูปโภคอยู่ในขาลง (5% ของ COGS) และความเชื่อมั่นของผู้บริโภคมีแนวโน้มเพิ่มขึ้นในปี 2567F ผู้ประกอบการดูเหมือนจะหันไปเน้นที่การเติบโตอย่างมีคุณภาพ จาก ARPU ที่เพิ่มขึ้น และการคุมต้นทุนให้อยู่ในระดับที่เหมาะสม เราคาดว่าจะมีการออกแพ็คเกจใหม่ที่ราคาสมเหตุสมผล ควบคู่กับการออกแพ็คเกจแบบขายพ่วง (bundle packages) โดยเฉพาะอย่างยิ่งในส่วนของ content, FBB และ 5G เพื่อเพิ่มอัตราการเปลี่ยนมาใช้บริการ postpaid เพิ่มขึ้น นอกจากนี้ แคมเปญ E-tax refund (ระหว่างวันที่ 1 ม.ค. – 15ก.พ. 67) ก็น่าจะช่วยหนุนเสริมยอดขายเครื่องใน 1Q67F

กลยุทธ์สำหรับปี 2567

เราชอบ ADVANC* มากกว่า TRUE* ในช่วงต้นปี 2567 เพราะอัตรากำไร และกระแสเงินสดเหนือกว่าท่ามกลางภาวะเศรษฐกิจที่มีแรงกระเพื่อม และเป็นช่วงต้นของวัฏจักรขาขึ้น แต่ในครึ่งหลังปี 2567 เราแนะนำหุ้น TRUE* สำหรับนักลงทุนที่ชอบเสี่ยง (risk lovers) จากความคาดหวังว่าผลขาดทุนจะลดลงเพราะการรับรู้มูลค่า synergy และ อานิสงส์จากการจบรอบดอกเบี้ยขาขึ้น นอกจากนี้ เรายังเห็นโอกาสในการซื้อสะสม INTUCH* และ JASIF* สำหรับนักลงทุนที่หาอัตราผลตอบแทน (yield seekers) ในช่วงที่อัตราดอกเบี้ยกำลังเป็นขาลง นอกเหนือจากปัจจัยบวกจากการมีผู้ถือหุ้นใหม่

Valuation and action

เราให้น้ำหนักหุ้นกลุ่ม ICT ที่ Neutral เพราะราคาหุ้นสะท้อนปัจจัยบวกไปบ้างแล้ว เรามองว่าปัจจัยที่จะกระตุ้นให้เกิดการ re-rate คือการกำหนดราคาค่าบริการในตลาดอย่างสมเหตุสมผลสำหรับทั้งบริการมือถือ และ FBB จากการรวมตัวในตลาด และการแข่งขันที่เบาลง ซึ่งทั้งหมดนี้จะทำให้บริหารจัดการต้นทุนได้อย่างมีประสิทธิภาพ และช่วยให้รายได้โตจากการเพิ่มขึ้นของ ARPU, การขาย cross-selling บริการต่าง ๆ และการ upselling แพ็คเกจการใช้งานที่มีมูลค่าสูง

Risks

การแข่งขันเข้มข้น, กำลังซื้ออ่อนแอ, งบลงทุน (CAPEX) สูงขึ้น, และความล้มเหลวในการสร้าง synergy

คำแถลงปฏิเสธความรับผิดชอบ: ลิขสิทธิ์ของบทความนี้เป็นของผู้เขียนต้นฉบับ การเผยแพร่ซ้ำบทความนี้มีวัตถุประสงค์เพื่อเผยแพร่ข้อมูลเท่านั้นและไม่ถือเป็นคำแนะนำในการลงทุน หากมีการละเมิดกรุณาติดต่อเราทันที เราจะทำการแก้ไขหรือลบตามความเหมาะสม ขอบคุณ

'นิคมโรจนะ'โซนอันตรายเหลือขายสูงสุดมูลค่า1.7หมื่นล้าน

ศูนย์ข้อมูลอสังหาริมทรัพย์ เผยผลสำรวจอุปทานโดยรวมภาคกลาง ในช่วงครึ่งแรกปี 2567 ที่อยู่อาศัยเสนอขายทั...

ตลาดหุ้นสหรัฐแทบไม่ขยับ นักลงทุนชะลอซื้อหลังดัชนีพุ่งแรงวันก่อน

ดัชนีดาวโจนส์ตลาดหุ้นนิวยอร์กปิดบวกเล็กน้อยในวันศุกร์ (20 ก.ย.) เนื่องจากนักลงทุนชะลอการเข้าซื้อหุ้น...

เจาะพอร์ต 5 เซียนชื่อดัง ถือหุ้นปันผลสูงเกิน 5% รวม 18 หลักทรัพย์

การลงทุนในตลาดหุ้นเป็นเรื่องที่ต้องใช้องค์ความรู้มาวิเคราะห์ สังเคราะห์ในทุกปัจจัยอย่างละเอียด ซึ่งม...

น้ำนมดิบอินทรีย์ สร้างรายได้ให้เกษตรกรครบวงจร

นางอังคณา พุทธศรี ผู้อำนวยการสำนักงานเศรษฐกิจการเกษตรที่ 7 ชัยนาท (สศท.7) สำนักงานเศรษฐกิจการเกษตร (...

ยอดวิว